「トレンド転換、見逃してませんか?」——相場が大きく反転する瞬間を、事前に予測できたら…。そんな願望を叶える手法が、バタフライパターンです。

ただし、このパターンは見た目の複雑さから、多くのトレーダーが途中で諦めがち。「一体どこでエントリーすればいいの?」と混乱するのも無理はありません。

この記事では、難解に見えるバタフライパターンを初心者にもわかりやすく、かつ実戦的に解説していきます!

バタフライパターンとは?|基本構造と特徴を解説

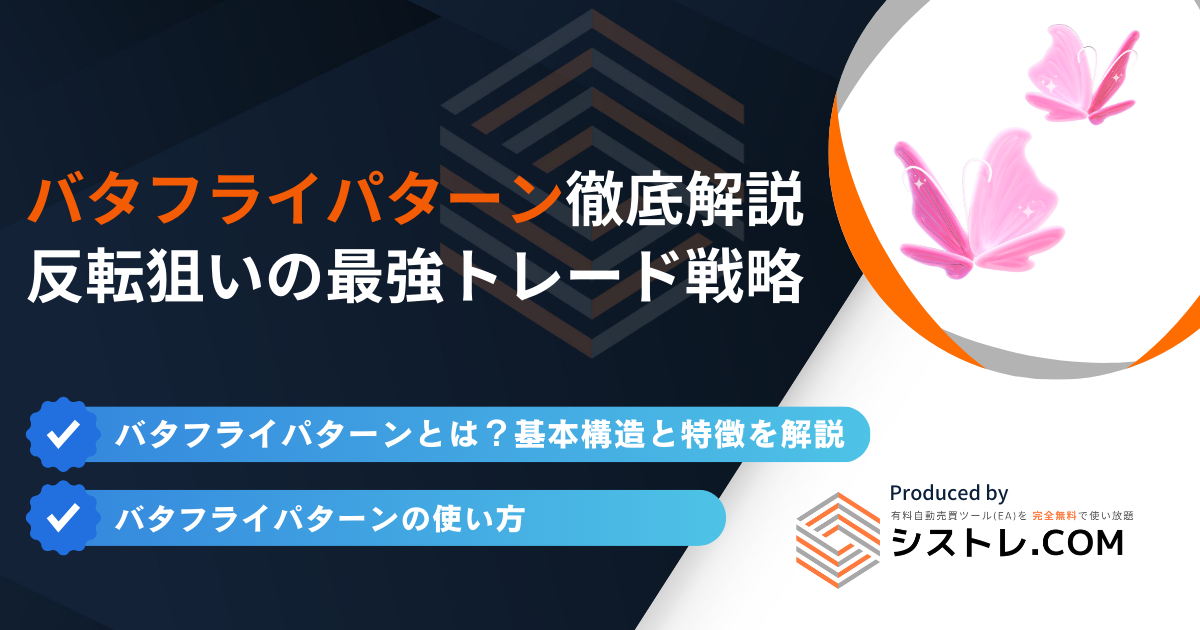

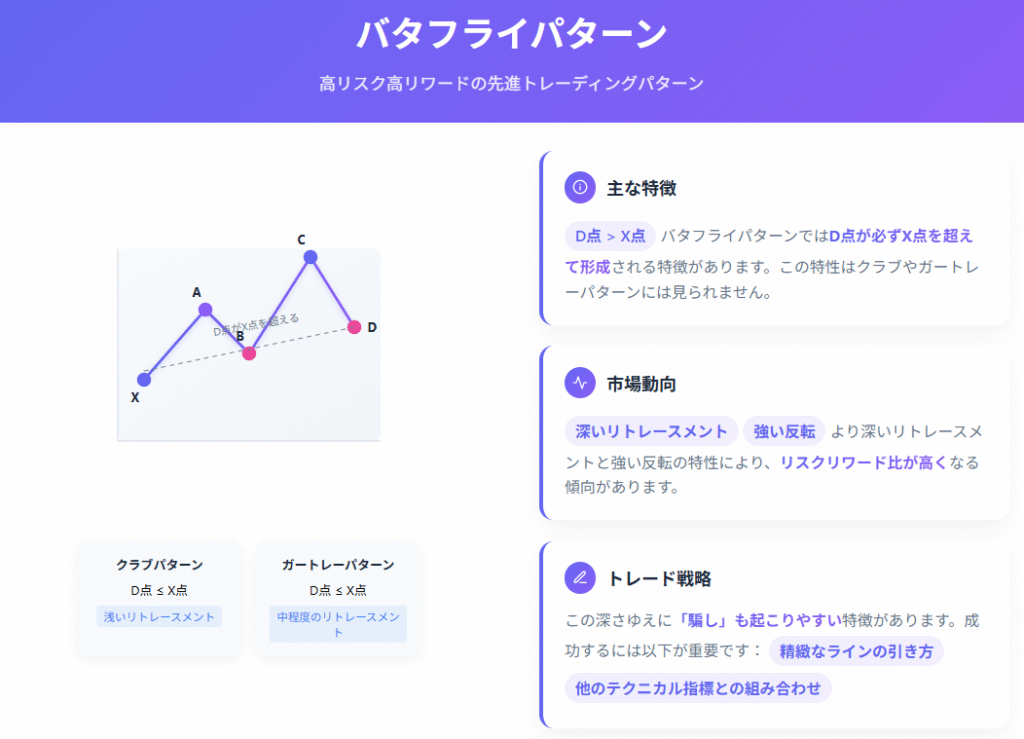

価格が特定のフィボナッチ比率で動くことを前提とした、XABCDという5点構成のチャートパターンで、主に反転ポイント(PRZ:ポテンシャル・リバーサル・ゾーン)を見極めるために使用されます。

バタフライパターンの基本構造【XABCDとPRZ】

アドバイス

アドバイスまずは構造から見ていきましょう。

バタフライパターンは、以下のようなポイントで構成されます。

- X→A:基準となる初動の波

- A→B:X→Aの78.6%をリトレース(戻し)

- B→C:A→Bの38.2%〜88.6%でリトレース

- C→D:XAの127%〜161.8%のエクステンションで到達する波

この「D点」が極めて重要で、ここが反転を狙うエントリーポイントとなります。PRZはこのD点付近の価格帯を指し、複数のフィボナッチ比率が重なるゾーンのこと。ここで価格が止まり、反発に転じる可能性が高いとされています。

他のハーモニックパターンとの違いとは?

「え? 他にも似たような名前のパターンがあるよね?」と感じた方も多いでしょう。

バタフライではD点が必ずX点を超えて形成されます。これは、クラブやガートレーパターンでは起こらない特徴であり、より深いリトレースメントと強い反転を想定するため、リスクリワードが高くなる傾向があります。

ただし、この深さゆえに「騙し」も起こりやすく、精緻なラインの引き方や、他のテクニカル指標と組み合わせる分析力が求められます。

バタフライパターンの出現ポイント:FXで特に狙いやすい通貨ペア

バタフライパターンは、値動きの振れ幅が大きい通貨ほど形成されやすく、反転の精度も高くなります。ここでは、実際のFX市場でバタフライを最も狙いやすい通貨ペアと、その理由を整理します。

USDJPY・GBPJPYで出やすい理由

USDJPYとGBPJPYは、バタフライパターンが最も形成されやすい代表格です。理由は次の3点に集約されます。

● トレンドが明確に出やすい流動性の高さ

主要通貨ペアの中でも流動性が高く、一方向に伸び始めると連続波動(XA → BC → CD)がきれいに構築されやすい特徴があります。

● フィボナッチ比率が機能しやすい市場構造

米・英・日というメガ通貨の組み合わせは、機関投資家やアルゴ勢の注文が多く、フィボナッチ比率に沿った反応が出やすい傾向があります。

● 安定したボラティリティでD点反転が明確

特にGBPJPYは上下の振れ幅が大きく、CD波が127.2%〜161.8%まで素直に伸びやすいため、反転ポイント(D点)が非常に機能しやすい通貨です。

ボラティリティの高いクロス円との相性

バタフライパターンは“動く通貨ほど優位性が高い”ため、クロス円は総じて相性が良いです。

● 値幅が大きくCD波が完成しやすい

EURJPY・AUDJPY・CADJPYなどは100pips前後の変動が日常的で、理想的な拡張波(CD)が形成されやすい市場です。

● 反転の勢いが強くリスクリワードが高い

クロス円は投機勢の比率が高いため、D点反転が出ると鋭く戻り、ターゲット1〜2を取りやすい環境が整っています。

● 指標やニュースで理想形が作られやすい

雇用統計や政策金利などの急変動によって、XAやCDが一気に伸び、教科書通りのバタフライが完成しやすい傾向があります。

バタフライが機能しにくい通貨の特徴

すべての通貨でバタフライが同じように機能するわけではありません。以下の特徴がある通貨は明確に不向きです。

● ボラティリティが低く“伸びない”通貨

EURCHF・USDCHFなどは値幅が小さく、CD波が161.8%まで届かず、パターンが途中で失速しやすいです。

● スプレッドが広くノイズが多い通貨(エキゾチック)

トルコリラ・南アランド・メキシコペソなどは形が乱れやすく、フィボナッチ反応も不安定なため、バタフライ戦略には向きません。

● 経済イベントで“一方的に”走りすぎる市場

GBP系の一部や仮想通貨は、トレンドが一方向に吹き上がるとD点反転が発生せず、延々と伸び続けるケースが多いです。バタフライ前提の「反転狙い」とは相性が悪くなります。

バタフライパターンの使い方|トレンド転換の見極め方

バタフライパターンを活用する最大の目的は「反転ポイント=トレンドの転換点を先読みする」ことです。

チャート上でのD点を正確に見極め、そこから逆方向へ価格が動き出すタイミングでエントリーを狙うという、極めて戦略的な使い方が求められます。

チャートでの具体的なバタフライパターンの形成条件

以下が基本的な形成条件です。

- B点:XAの78.6%リトレースメント付近

- C点:ABの38.2%~88.6%リトレースメント

- D点:

- XAの127%~161.8%エクステンション

- BCの161.8%~261.8%エクステンション

この構成比率が成り立っていない場合、パターンとしては未成立と判断されます。

特にD点は、トレーダーにとっての「最重要監視ポイント」であり、この位置がPRZに該当します。

「PRZに価格が到達したぞ!…でも入っていいの?」と迷った時は、MACDやRSIといった他のテクニカル指標を併用することで、より確度の高い判断が可能です。

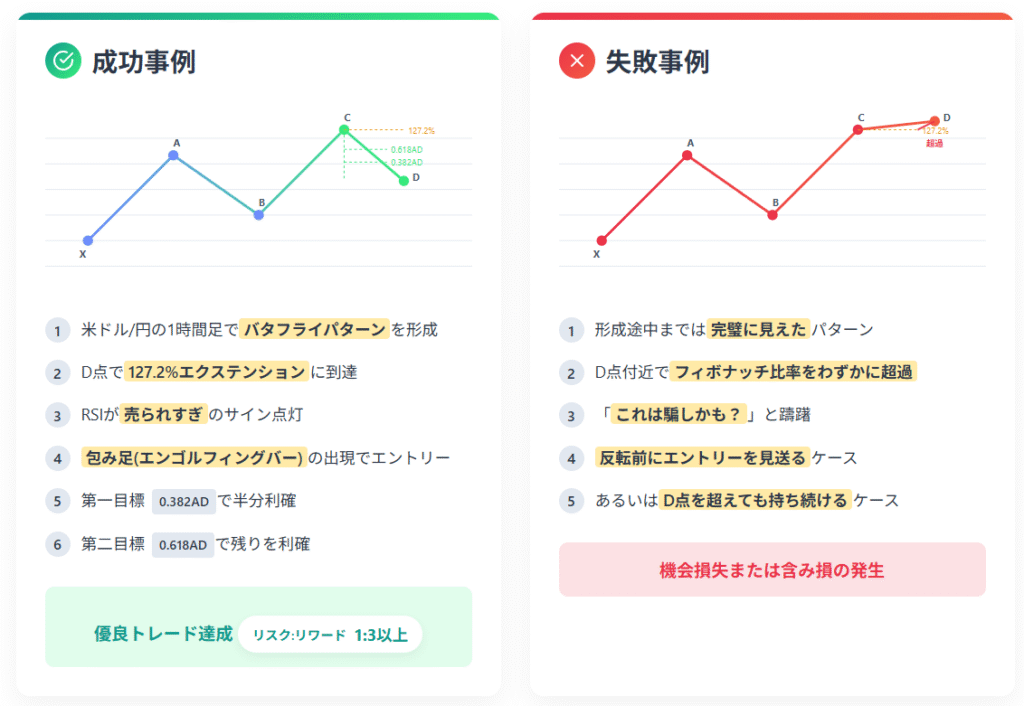

エントリーポイントと損切りラインの設定方法

より安全を期すなら、反転の兆候(陽線・陰線の転換、ローソク足パターンなど)を確認してからでも遅くはありません。

損切り(ロスカット)ラインは、D点の少し外側、つまりX点を明確に超えてしまった位置に設定します。これはパターンが崩れた証拠とみなされ、即座に撤退する判断が必要になります。

利益確定ポイントは、以下のように2段階で設定するのが一般的です

- 第一ターゲット:ADの0.382ライン付近

- 第二ターゲット:ADの0.618ライン付近

バタフライパターンのエントリーポイント

・狙いは必ず「D点の反転」に絞る

・水平線と重なるポイントは勝率が跳ね上がる

・MA、RSI、BBで“反転根拠の積み上げ”が必須

バタフライパターンは、D点での反転を狙うことで高いリスクリワードを確保できる強力な手法です。しかし、単に形が完成しただけでエントリーすると精度がブレやすくなります。ここでは、実践的に勝率を上げるためのエントリーポイントと、その根拠を解説します。

D点反転を狙う逆張りエントリー

最も安定するのは「D点からの逆張り反転エントリー」

D点反転こそ、バタフライの本命エントリーです。

バタフライはCDが必ず“過伸び”する構造。

→ D点がもっとも反転しやすい。

■ フィボナッチ127.2%〜161.8%の反応を確認する

バタフライはCDが大きく伸びるため、D点は以下のどちらかに来やすいです。

- 127.2%

- 161.8%

この価格帯で反転シグナルが出れば、優位性が一気に高まります。

■ ローソク足の反転シグナルを待つ

✓ ピンバー ✓ 包み足 ✓ 長いヒゲ

1本でも反転足が出てから入るだけで損切りが大きく減る。

■ 成り行きより“分割エントリー”が最適

- 127.2%で1回入る

- 161.8%に近づいたらもう1回

この2段構えが最も安定します。

ネックライン・直近高安値との併用

水平線が重なると“根拠が倍になる”

バタフライはD点だけで入ると精度が荒れます。 必ず「水平ライン」と組み合わせてください。

■ 直近高値・安値と重なるポイントは高確率ゾーン

機関投資家が利確・反転注文を置きやすいエリア

直近高値/安値とD点が重なる場合、反転の強さが増し、成功率が跳ね上がります。

■ ネックラインとの合流点は“最強の反転ポイント”

- ダブルトップのネックライン

- 三尊のネックライン

これとD点が合流する局面は、極めて強い反転サインです。

■ 水平線を割れない場合は見送り

D点より水平線の攻防を優先せよ

水平線のブレイクが強い相場では、バタフライが“機能しません”。 見送りも戦略です。

他のインジケーター(MA・RSI・BB)との組み合わせ

バタフライ単体は万能ではない。根拠を積むほど勝率が安定する。

■ MA(移動平均線):トレンド方向を必ず確認

反転パターンとはいえ、トレンドが強すぎると簡単に否定されます。

- 短期MAの傾きが緩やか

- ローソク足がMAに近づく

このタイミングで入ると精度が高い。

■ RSI:逆張りの過熱感チェック

D点でRSIが70以上 / 30以下 → 反転確率UP

RSIが落ち着いている時はパターンが崩れやすいので注意。

■ ボリンジャーバンド(BB):バンドウォーク終了の判断

バンドウォーク停止=反転初動の合図

CD波の終盤はBB±2σ・±3σに張り付くことが多い。 → 張り付きが止まった瞬間、反転の初動が出やすい。

つまり、バタフライは「D点+水平線+インジ併用」で精度が化ける。

バタフライパターンが機能しやすい相場環境と時間足

・バタフライは「過伸び → 反転」が前提

・トレンド終盤×過熱感が重なる場面で最強

・1時間足が最も実戦向きで勝率が安定

バタフライパターンは、どの相場でも機能するわけではありません。“動きが偏り、過剰に伸びてから反転する”という性質があるため、相場環境と時間足の選択が勝率を大きく左右します。ここでは、特に機能しやすい局面と、避けるべき状況を整理します。

トレンド終盤の反転局面で強い理由

バタフライの本領は“トレンド終盤の過伸び”

バタフライパターンが最も威力を発揮するのは、トレンド終盤のオーバーシュート(過伸び)局面です。

CD波が“過熱しやすい”ためD点まで伸びる

バタフライは深いCD(161.8%)が前提。勢いだけの伸びに強い。

バタフライは他のハーモニックよりも深さ(=伸び)を要求します。 そのため、トレンド終盤の「止まりづらい伸び」がCD波を完成させやすく、D点での反転の条件が揃いやすくなります。

大口の利確と逆張り勢が重なるため反転が鋭い

トレンド終盤では、

テクニカルが効きやすくなるタイミングが一致する

過熱したトレンドは、

これがバタフライの精度を押し上げます。

時間足による成功率の違い(5分・1時間・日足)

時間足でバタフライの完成度と勝率は大きく変わる

5分足:ノイズが多く、精度は最も低い

短期足は「ランダム」に近い。フィボ比率が崩れやすい。

5分足は市場ノイズが極端に多く、フィボナッチどおりの波形になりづらい特徴があります。

1時間足:最もバランスが良く、実践向きの時間足

波形の綺麗さ × 反応の素直さ → 実戦向けNo.1

1時間足は短期〜中期の値動きがバランス良く反映され、

日足:成功率が高いが、エントリーレア度も高い

成功率◎、リスクリワード◎、でも“めったに出ない”

日足で完成するバタフライは、反転幅もリターンも非常に大きいです。しかし、完成までに多くの時間を要するため、

レンジ相場では使わない方がいい理由

バタフライは“トレンドの過伸び”が前提 → レンジは完全に不向き

波形が浅く、フィボナッチ比率が崩れやすい

レンジの波形は浅く、D点の深さ(161.8%など)に届かない

レンジ相場では高値・安値の幅が狭く、CD波が深く伸びません。そのため、バタフライの定義を満たしづらく、そもそもパターンが機能しません。

反転ではなく“ノイズ反発”になるため根拠が弱い

レンジの値動きは短期売買の攻防に過ぎず、D点としての意味を持つ反転ではありません。 結果として、反転しても伸びず、期待値を出せません。

無駄な損切りが増えるだけで期待値が消える

・形ができたように見えても急に割られる

・ブレイク時にストップ狩りを受けやすい

レンジではバタフライを狙ってもメリットがなく、むしろ「無駄な損切りが増えて期待値が下がるだけ」です。レンジ時は狙わない判断が正解です。

結論:バタフライが機能するのは「トレンド終盤の過伸び × テクニカル過熱 × 時間足1H」。これ以外は狙わない方が期待値が高い。

バタフライパターンのよくある質問

バタフライパターンとは何ですか?

ハーモニックパターンの一種で、特定のフィボナッチ比率で形成される強力な反転パターンです。従来の押し安値・戻り高値より深い位置で反転しやすいのが特徴です。

バタフライパターンはどのように構成されますか?

X → A → B → C → D の5点で構成されます。

特にD点が最大の反転ポイントで、エントリーポイントになります。

フィボナッチ比率はどうなっていますか?

代表的な条件は以下の通り:

・AB:XAの78.6%戻し

・BC:ABの38.2〜88.6%戻し

・CD:XAの127.2〜161.8%拡張(最重要)

特に“XAの1.272 or 1.618拡張”がバタフライ固有のサインです。

どんなときに強く機能しますか?

・強いトレンドの最終局面

・過剰な値動きの反転場面

・高値更新/安値更新後の急反転ゾーン

特に“オーバーシュートからのD反転”は勝率が高いです。

エントリーポイントはどこですか?

D点(XAの1.272〜1.618の間)です。

反転サイン(ピンバー、包み足、MA反発)が出たらエントリーします。

利益目標(利確ポイント)は?

一般的には:

・1段目:B点

・2段目:C点

・3段目:A点

段階的に利確するのが王道です。

バタフライパターンの弱点はありますか?

・認識が難しい(初心者は誤認しやすい)

・精密なフィボナッチ比率が必要

・強トレンド中だと無視されることがある

特に「1.618を大きく超えて走る相場」は危険です。

初心者でも使えますか?

使えますが“自動描画ツール”との併用が前提です。手動認識は難易度が高いため、最初はツールで形状を学ぶのが安全です。