「MFIインジケーターって聞いたことはあるけど、RSIと何が違うの?」「出来高を使う指標らしいけど、FXでも本当に機能するの?」そんな疑問を持つトレーダーは少なくありません。

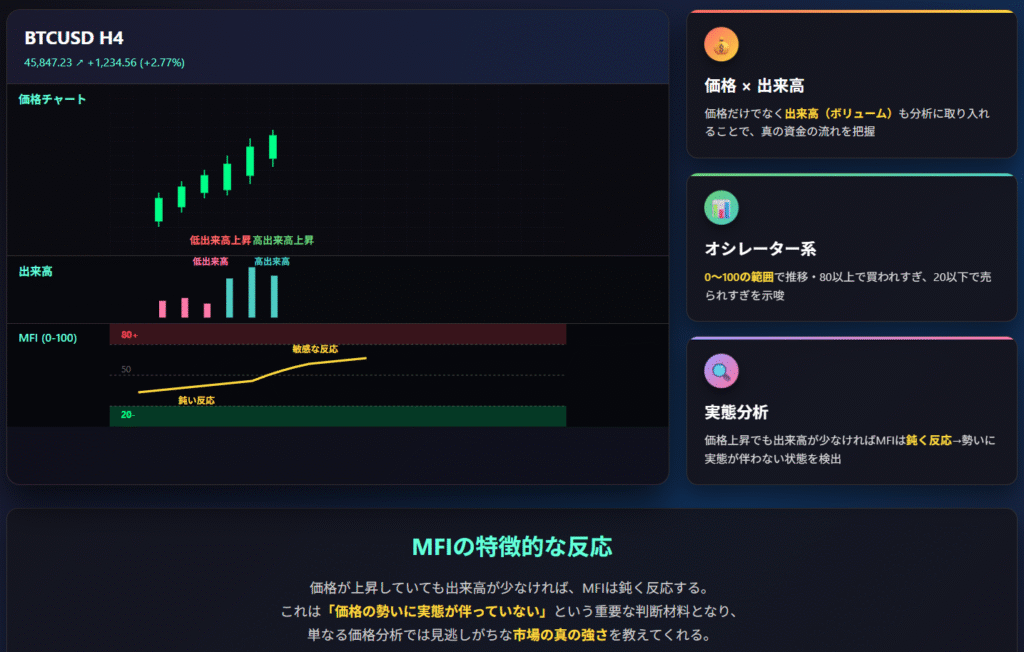

MFI(Money Flow Index)は、価格と出来高を掛け合わせて”資金の流れ”を数値化するオシレーター系インジケーターです。RSIが価格の変動幅だけを見るのに対し、MFIは実際にどれだけの資金が市場に流入・流出しているかまで捉えます。

この記事では、MFIインジケーターの基本的な仕組みから計算方法、TradingView・MT4での設定手順、実践的なトレード戦略、そしてダイバージェンスの活用法まで体系的に解説します。2026年の相場環境を踏まえた最新の使い方もカバーしています。

MFIインジケーターとは?基本の仕組みを解説

MFI(Money Flow Index)の意味と特徴

MFIインジケーターを理解するには、まず「何を測定しているのか」を正しく把握することが重要です。

MFI(Money Flow Index)は、価格と出来高を組み合わせて相場の”資金の流れ”を分析するテクニカル指標です。RSIなどと同じオシレーター系指標に分類され、数値は0から100の間で推移します。

MFIの最大の特徴は、価格だけでなく出来高(ボリューム)も計算に取り入れている点にあります。これにより、単なる価格の上下動だけでなく、実際に市場でどれだけの資金が動いているのかを可視化できます。

アドバイス

アドバイスMFIは「ボリューム付きRSI」とも呼ばれるインジケーターなんです!出来高の情報が加わる分、RSIより一歩踏み込んだ分析ができますよ。

MFIは先行指標(リーディングインジケーター)として機能するケースがあり、トレンドの転換点を価格が動く前に察知できる点で多くのトレーダーに重宝されています。

MFIの値が80を超えると「買われすぎ」、20を下回ると「売られすぎ」と判断するのが基本です。ここにダイバージェンスの概念を加えると、さらに精度の高い分析が可能になります。

MFIとRSIの違いを比較

MFIとRSIは見た目が似ていますが、計算に使うデータが根本的に異なります。ここでは両者の違いを整理します。

| 比較項目 | MFI | RSI |

|---|---|---|

| 計算に使うデータ | 価格+出来高 | 価格のみ |

| 出来高の考慮 | あり | なし |

| 買われすぎ水準 | 80以上 | 70以上 |

| 売られすぎ水準 | 20以下 | 30以下 |

| 先行性 | やや高い | 標準的 |

| ダマシの傾向 | 出来高フィルターで軽減 | 価格のみで判断 |

| FXでの使用 | ティックボリュームで代用 | そのまま使用可能 |

ただしFX市場では実際の取引量データが得られないため、MFIはティックボリューム(価格変動回数)を代用します。この点はMFIをFXで使う際に理解しておくべきポイントです。

MFIインジケーターの計算方法

MFIの計算式を5ステップで理解する

MFIの計算は一見複雑に見えますが、手順を追えば理解は難しくありません。5つのステップで確認しましょう。

- Typical Price(典型価格)の計算

(高値 + 安値 + 終値) ÷ 3

各期間の価格の中心値を算出します。 - Raw Money Flow(純マネーフロー)の算出

Typical Price × 出来高

出来高を掛けることで、価格変動と取引量の影響を同時に加味します。 - Positive / Negative Money Flowの分類

当日のTypical Priceが前日より高ければ「Positive(資金流入)」、低ければ「Negative(資金流出)」に分類し、それぞれの合計を求めます。 - Money Flow Ratioの計算

Positive Money Flow合計 ÷ Negative Money Flow合計 - 最終的なMFIの算出

MFI = 100 - (100 ÷ (1 + Money Flow Ratio))

MFIの期間設定と最適なパラメーター

MFIの標準設定は14期間ですが、トレードスタイルに合わせてパラメーターを調整することで、シグナルの質が変わります。

パラメーター設定の目安は以下のとおりです。

- 短期設定(7~10):反応が速くシグナルが多い。スキャルピングやデイトレード向き。ダマシも増える点に注意

- 標準設定(14):最も汎用性が高く、多くのトレーダーが採用。初心者はまずこの設定で始めるのがおすすめ

- 長期設定(20~30):シグナルは少ないが精度が安定。スイングトレードや中長期投資向き

期間を短くしすぎるとノイズが増え、長くしすぎるとシグナルの遅延が発生します。自分のトレードスタイルと時間軸に合った期間設定を見つけることが重要です。

TradingView・MT4でのMFI設定手順

TradingViewでMFIインジケーターを追加する方法

TradingViewは視覚性が高く、スマートフォンにも対応しているため、多くの個人トレーダーに利用されています。MFIの追加は以下の手順で行えます。

期間(デフォルトは14)、買われすぎ・売られすぎのライン(80/20)、色などをカスタマイズできます。

MT4でMFIインジケーターを導入・カスタマイズする方法

MT4はFXトレーダーに根強い人気を持つプラットフォームです。MFIは標準搭載されているため、すぐに利用できます。

「買われすぎ=80以上」「売られすぎ=20以下」のラインがデフォルトで表示されるため、初心者にも扱いやすい設計です。

MFIインジケーターを活用したトレード戦略

買われすぎ・売られすぎの判断基準と売買ルール

MFIの最も基本的な使い方は、買われすぎ・売られすぎの水準を利用した逆張り戦略です。

MFIの値が80を超えると「買われすぎ」、20を下回ると「売られすぎ」と判断します。これらの水準は、相場の過熱感を示し、反転の兆候を掴む手がかりになります。

具体的な売買ルールの例は以下のとおりです。

- 売りシグナル:MFIが80以上に到達した後、80を下回ったタイミング

- 買いシグナル:MFIが20以下に到達した後、20を上回ったタイミング

- 見送り:MFIが30~70の中間帯にある場合は、明確なシグナルなしと判断

ただしMFIはトレンド相場では80以上や20以下の水準が長期間続くことがあります。極端な数値に到達した=即座に逆張りという判断は危険です。80や20のラインを「超えた後に戻ってきた」タイミングで仕掛けるのが、ダマシを減らすコツです。

MFIと他のインジケーターの組み合わせ戦略

MFI単体でも資金の流れは把握できますが、他の指標と併用することでトレードの精度が格段に向上します。

代表的な組み合わせパターンを紹介します。

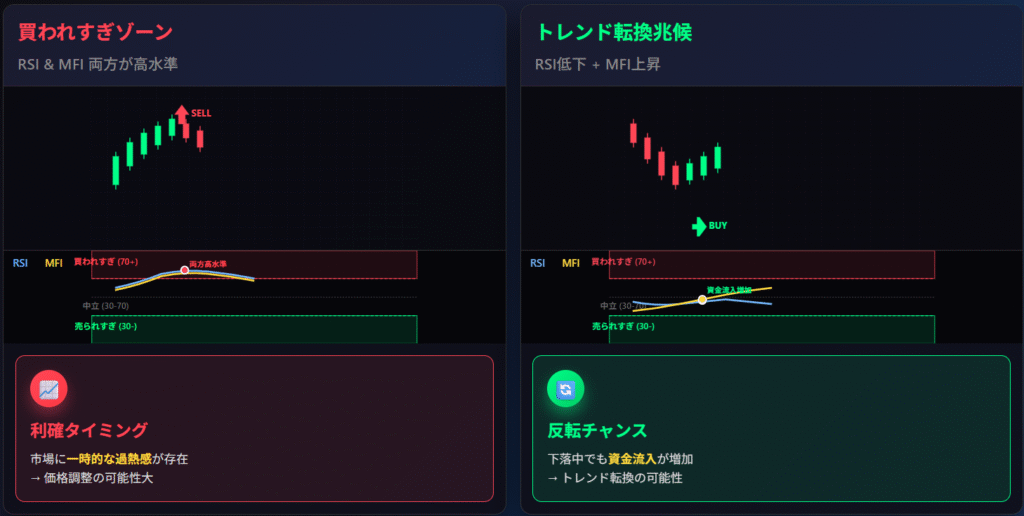

MFI × RSI:過熱感のダブルチェック

RSIとMFIが同時に「買われすぎ」ゾーンに突入している場合、市場に強い過熱感が存在していると判断でき、利確タイミングの目安になります。

逆に、RSIが50以下でMFIが上昇に転じている場合、下落トレンドの中にも資金流入が始まっていると解釈でき、トレンド転換の兆候として注目できます。

MFI × MACD:方向性と資金流の整合確認

MACDがゴールデンクロスを示し、同時にMFIが上昇トレンドにある場合は、価格の方向性と資金の流れが一致しているため、信頼度の高い買いシグナルになります。

MFI × ボリンジャーバンド:反転ポイントの特定

価格がボリンジャーバンドの上限に接触し、かつMFIが80を超えている場合は、反落の可能性が高まります。逆に下限接触+MFI20以下は反発のサインです。

MFIを使いこなす鍵は”相互補完”です。複数のインジケーターが同じ方向を指し示したときに仕掛けることで、ダマシを大幅に減らせます。

MFIダイバージェンスの見極め方と活用法

ダイバージェンスは、MFIインジケーターの中でも特に信頼性が高いシグナルです。正しく読み取ることで、トレンド転換を事前に察知できます。

ダイバージェンスとは、価格とインジケーターの動きが食い違う現象のことです。MFIでは以下の2種類が発生します。

弱気ダイバージェンス(ベアリッシュ)

価格が高値を更新しているのに、MFIは前回の高値を超えられない状態です。上昇の勢いが衰えていることを示唆し、下落への転換サインとなります。

強気ダイバージェンス(ブリッシュ)

価格が安値を更新しているのに、MFIは前回の安値を下回らない状態です。売り圧力が弱まっていることを示し、上昇への転換サインとなります。

MFIのダイバージェンスは、資金の流れが価格に先行して変化しているサインです。特に80以上・20以下の極端なゾーンで発生したダイバージェンスは信頼度が高く、注目に値します。

アドバイス

アドバイスダイバージェンスは「価格と指標のズレ」がポイントです。MFIは出来高も見ているので、RSIのダイバージェンスより”資金の裏付け”がある分、シグナルの質が高いと言われていますよ!

MFIインジケーターが有効な相場と注意点

MFIが効果を発揮する市場環境と時間軸

MFIはすべての相場環境で同じように機能するわけではありません。得意な場面と苦手な場面を理解しておくことが大切です。

MFIはボラティリティ(価格変動幅)が大きい市場ほど有効に機能します。株式市場、FX、暗号資産(仮想通貨)など、投資家心理が価格に反映されやすい市場で特に力を発揮します。

暗号資産市場ではニュースやSNSの影響で急騰・急落が頻繁に発生します。このような場面でMFIを使えば、「上昇しているが実は資金流入が弱まっている」という見えにくい変化を読み取ることが可能です。

時間軸については、以下のように使い分けるのが効果的です。

- 短期(1分足~15分足):シグナルが多いがノイズも多い。他の指標との併用が必須

- 中期(1時間足~4時間足):デイトレードに最適。シグナルと精度のバランスが良い

- 長期(日足~週足):精度が高く落ち着いたシグナル。スイングトレード向き

MFIインジケーターの限界とダマシへの対策

MFIは優れたインジケーターですが、万能ではありません。限界を理解し、ダマシを回避するための対策を押さえておきましょう。

MFIで起こりやすいダマシのパターンは主に以下の3つです。

1. 強トレンド中の逆張りシグナル

上昇トレンドが強い相場では、MFIが80を超えた状態が長期間続くことがあります。この状態で売りエントリーすると、トレンドに逆らう形になり損失が拡大するリスクがあります。

2. 出来高急変時の誤シグナル

経済指標の発表や要人発言で出来高が急増すると、MFIが一時的に極端な値を示すことがあります。これは一過性のノイズであり、トレンドの転換とは限りません。

3. レンジ相場でのシグナル過多

方向感のないレンジ相場では、MFIが80と20の間を頻繁に行き来し、シグナルが増えすぎて判断が難しくなります。

これらのダマシへの対策として、以下のポイントを押さえておくことが重要です。

- RSIやMACDなど他のテクニカル指標と必ず併用する

- 長期足と短期足のMFIを比較してトレンドの方向を確認する

- 経済指標の発表前後はMFIのシグナルを慎重に扱う

- 80/20のラインを「超えた後に戻ったタイミング」でエントリーする

MFIは万能ではありませんが、適切に使えばトレードの精度を底上げしてくれる優れたインジケーターです。限界を理解した上で使いこなすことが、安定したトレード成績につながります。

FXにおけるMFIインジケーターの活用ポイント

FX市場でのMFI活用とティックボリュームの考え方

FXでMFIを使う際に最も重要なのが「出来高データ」の扱いです。株式市場との違いを理解しておきましょう。

株式市場では取引所を通じた正確な出来高データが取得できますが、FX市場は分散型(OTC)のため、市場全体の正確な出来高は把握できません。

FXでMFIを活用する際の具体的なポイントは以下のとおりです。

- メジャー通貨ペア(USD/JPY、EUR/USDなど)は流動性が高くMFIの信頼性が安定

- マイナー通貨ペアはティックボリュームが少なくMFIのブレが大きくなる傾向

- ロンドン市場とニューヨーク市場が重なる21時~翌2時(日本時間)は出来高が増えMFIの精度が高まる

- 早朝や週末前など流動性が低下する時間帯はMFIのシグナルを慎重に判断する

アドバイス

アドバイスFXでMFIを使うなら、まずはUSD/JPYやEUR/USDなどメジャー通貨ペアの日足から始めるのがおすすめです。ティックボリュームの安定性が高いので、MFIの精度も安定しやすいですよ。

MFIを使った実践的なFXエントリー手順

ここでは、MFIを使ったFXエントリーの具体的な手順を紹介します。初心者でもすぐに実践できるシンプルなルールです。

買いエントリーの手順(売られすぎからの反発狙い)

- 日足または4時間足でMFIが20以下に到達したことを確認

- MFIが20を上回るまで待つ(ラインの「上抜け」を確認)

- RSIやMACDでも同方向のシグナルが出ていれば信頼度アップ

- 直近安値の少し下にストップロスを設定してエントリー

売りエントリーの手順(買われすぎからの反落狙い)

- 日足または4時間足でMFIが80以上に到達したことを確認

- MFIが80を下回るまで待つ(ラインの「下抜け」を確認)

- RSIやMACDでも同方向のシグナルが出ていれば信頼度アップ

- 直近高値の少し上にストップロスを設定してエントリー

MFIのシグナルだけで売買判断を完結させるのは危険です。必ず損切りラインを事前に設定し、リスク管理を徹底してください。

MFIインジケーター ダウンロード

以下のボタンから、「MFI_systre.ex4」をダウンロードできます。

使い方

- ダウンロードした

MFI_systre.ex4を

MT4の「Indicators」フォルダに移動

(例:ファイル → データフォルダを開く → MQL4 → Indicators) - MT4を再起動、またはナビゲーターで「更新」をクリック

- チャートにドラッグ&ドロップして使用開始

注意事項

無料配布のサンプルです。商用利用・再配布は禁止とさせていただきます。

本インジケーターはシストレ.COMの登録口座でご利用いただけます。

※認証が行われていない口座ではご使用いただけません。

MFIインジケーターのよくある質問

- MFIインジケーターとは何ですか?

-

MFI(Money Flow Index)は、価格と出来高を組み合わせて算出されるオシレーター系のテクニカル指標です。買い圧力と売り圧力の強さを0~100の数値で表し、市場に流入・流出する資金量を可視化します。「ボリューム付きRSI」とも呼ばれ、価格だけでなく取引量も考慮するため、RSIよりも実態に近いモメンタム分析が可能です。

- MFIの買われすぎ・売られすぎの基準は?

-

MFIでは80以上が「買われすぎ」、20以下が「売られすぎ」と判断するのが一般的です。ただし、強いトレンド相場では80以上や20以下の状態が長く続くことがあるため、ラインを超えた瞬間ではなく「超えた後に戻ったタイミング」で売買判断するのがダマシを減らすポイントです。

- MFIとRSIの違いは何ですか?

-

最大の違いは「出来高を計算に含むかどうか」です。RSIは価格の変動幅だけを使いますが、MFIは価格に出来高を掛け合わせた「マネーフロー」を基に算出します。また、買われすぎ・売られすぎの閾値も異なり、RSIは70/30、MFIは80/20が一般的です。MFIの方が資金の動きを反映しているため、先行性がやや高いとされています。

- FXでMFIインジケーターは使えますか?

-

FXでもMFIは十分に活用できます。FX市場は分散型(OTC)のため正確な出来高データがありませんが、ティックボリューム(価格変動回数)を代用することで機能します。ティックボリュームと実際の取引量には高い相関があるため、メジャー通貨ペア(USD/JPY、EUR/USDなど)では信頼性の高いシグナルが得られます。

- MFIのおすすめ設定期間は?

-

標準設定は14期間で、多くのトレーダーが採用しています。短期トレード(スキャルピング・デイトレード)では7~10、中長期(スイングトレード)では20~30に調整すると効果的です。まずは標準の14で運用し、自分のトレードスタイルに応じて微調整するのがおすすめです。

- MFIのダイバージェンスとは何ですか?

-

ダイバージェンスとは、価格とMFIの動きが食い違う現象です。価格が高値を更新しているのにMFIが高値を更新できない場合は「弱気ダイバージェンス」(下落転換の兆候)、価格が安値を更新しているのにMFIが安値を更新しない場合は「強気ダイバージェンス」(上昇転換の兆候)となります。特に80以上・20以下の極端なゾーンで発生したダイバージェンスは信頼度が高いとされています。

- MFIと組み合わせると効果的なインジケーターは?

-

MFIとの相性が良いインジケーターは以下のとおりです。RSIとの併用で過熱感をダブルチェックできます。MACDとの組み合わせで方向性と資金流の整合性を確認できます。ボリンジャーバンドと合わせれば反転ポイントの精度が向上します。移動平均線との併用でトレンド継続の裏付けが取れます。複数の指標が同じ方向を指したときにエントリーすることで、ダマシを大幅に減らせます。