「最近、MACDと似たような指標で“PPO”っていうのを聞いたけど、これって一体何?」そんな疑問をお持ちの方、多いのではないでしょうか。

そんな複雑さに悩んでいるあなたに向けて、この記事ではPPO(Percentage Price Oscillator)の基本的な仕組みから、MACDとの違い、実践的な使い方までを“わかりやすくかつ具体的”に解説していきます。

PPOとは?MACDとの違いも解説

MACD(移動平均収束拡散法)と非常に似ていますが、価格の絶対値を使うMACDに対し、PPOは価格の「相対変化率」を用いるのが最大の特徴です。

たとえば、1株100円の銘柄と1株1万円の銘柄を同時に分析するとき、MACDでは価格差が結果に大きく影響します。

しかしPPOなら、それぞれの銘柄の「動きの強さ(勢い)」を、同じスケールで比較できるんです!まさに「銘柄間の比較」が必要な場面では、大活躍してくれる指標なんですね。

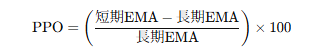

計算式

ここでのEMAとは「指数移動平均」のこと。直近の価格により強く反応する移動平均で、トレンドの転換点を素早く捉えるのに向いています。

一般的には、短期EMAを12日、長期EMAを26日、そしてその差分(PPOライン)の9日EMAを「シグナルライン」として使います。ゼロラインの上下でトレンドの方向を判断したり、シグナルラインとの交差で売買のタイミングを探ったりと、使い方はMACDとかなり近いですよ。

このように、PPOは「どの銘柄でも比較しやすく」「トレンドの強さを明快に示す」非常に便利なツールです。特に、ポートフォリオに複数銘柄を持つ方や、FX・暗号資産など異市場間の比較を行いたい方には、非常に相性がいいですね!

PPOの使い方:売買シグナルの読み方と活用方法

PPOは、単にラインを眺めるだけではもったいない!売買タイミングの判断やトレンドの勢いの可視化にとても役立ちます。

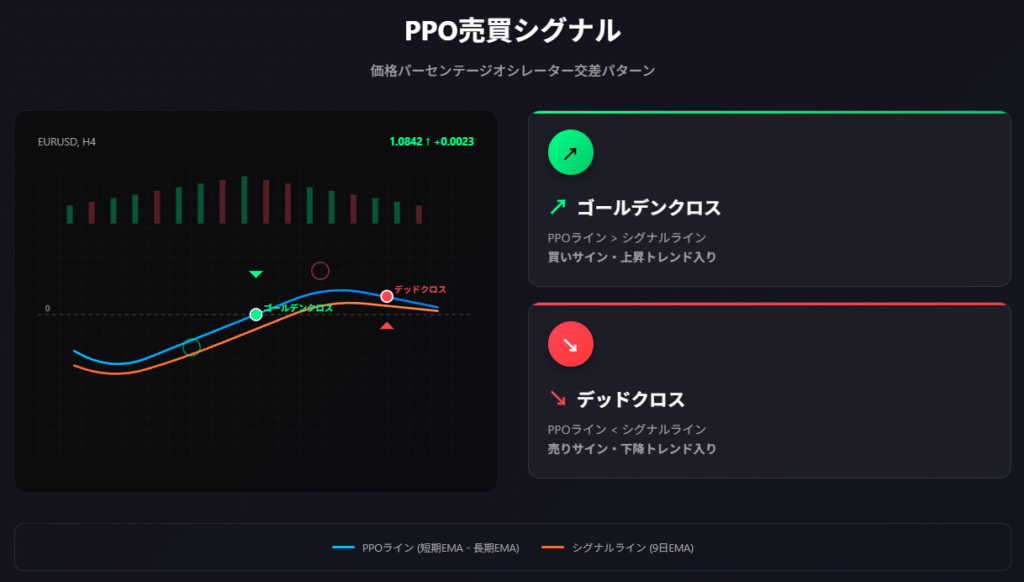

PPOラインとシグナルラインの読み解き方

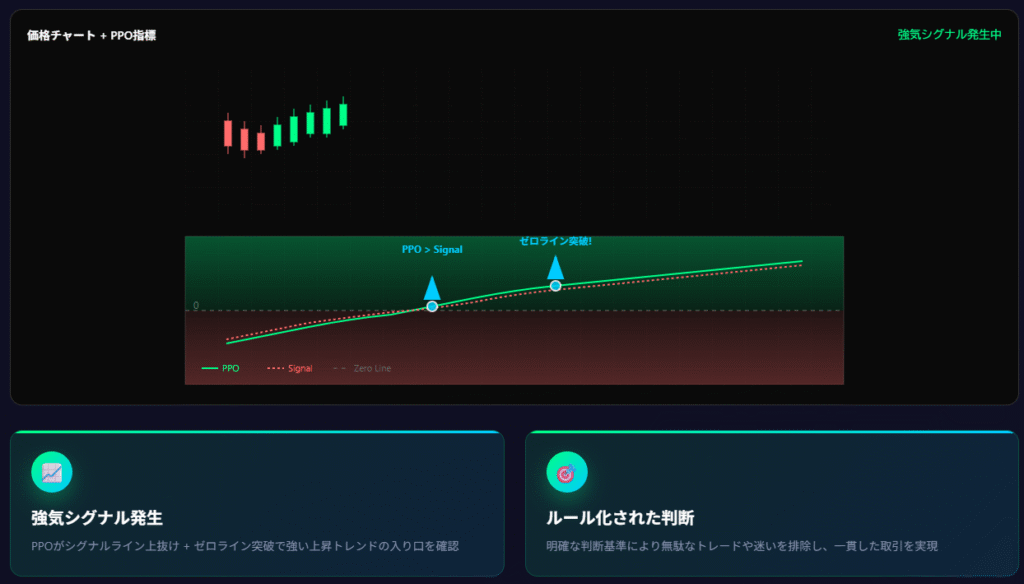

PPOライン(短期EMAと長期EMAの差をパーセンテージで表したもの)と、それを平滑化したシグナルライン(9日EMA)の交差は、MACDと同様に売買のサインとして活用されます。

- ゴールデンクロス(PPOラインがシグナルラインを下から上へ突き抜ける)

→買いサインとされ、上昇トレンド入りの可能性。 - デッドクロス(PPOラインがシグナルラインを上から下へ突き抜ける)

→売りサインとなり、下降トレンド入りの示唆。

この交差は「トレンドの転換点を早く捉えたい!」というトレーダーにとって、非常に重宝されるポイントなんです。

ゼロラインのクロスでトレンド転換を見極める

もうひとつ重要なのが、PPOラインがゼロライン(0%)を超えるかどうか。これは現在の価格が長期平均と比較して「上か下か」を教えてくれます。

- PPOが0%を上回っていれば、短期的に強い上昇トレンド

- PPOが0%を下回っていれば、下落傾向が続いている証拠

このゼロラインとの関係をしっかり見ることで、「今は買いで攻めるべきか、売りで守るべきか」という戦略判断がしやすくなります。

PPOでヒストグラムやダイバージェンスを測る

PPOの魅力は、ラインだけじゃありません!実はヒストグラムやダイバージェンスも重要な分析ポイント。

ダイバージェンスによるエントリー・エグジット戦略

まず注目したいのが、「ダイバージェンス(乖離)」です。これは、価格の動きとPPOの動きが“逆方向”になっている現象を指します。

- 価格が高値更新しているのに、PPOは下降している

→「上昇トレンドが弱まっているサイン」。買いポジションは要警戒! - 価格が安値を更新しているのに、PPOは上昇している

→「下落の勢いが緩やかになっている可能性」。反転のタイミングを探るチャンス!

このようなシグナルは、「今まで通りのトレンドが続かないかも…」という変化の予兆。エントリーやエグジットのタイミングを考える際に、大きな判断材料になります。

ヒストグラム変化から勢いを数値的に捉える

ヒストグラムとは、PPOラインとシグナルラインの「差」を棒グラフ状に表示したもの。

- ヒストグラムが拡大していれば、トレンドの勢いが強まっている証拠。

- ヒストグラムが縮小していれば、勢いが弱まりつつあるサイン。

ヒストグラムの「色」や「幅」の変化にも注意を払えば、「そろそろトレンドが終わるかも…?」というヒントを得ることができます。

「ラインで判断」「数値で確認」「視覚で補強」──これらをPPOひとつで実現できるのは、非常に大きな利点です。トレードにおいて、感覚だけに頼らず“客観的に勢いを測る”手段として、ダイバージェンスとヒストグラムはぜひマスターしておきたいですね!

PPOの応用テクニックと戦略:他指標との組み合わせ

PPO単体でも強力な分析ツールですが、さらに実力を発揮するのが「他のテクニカル指標との組み合わせ」です。

特にRSIやボリンジャーバンドとの併用、自動売買システムへの応用は、多くのトレーダーにとって注目のポイント。複数の視点でマーケットを見渡すことで、よりバランスの取れた判断が可能になります!

PPO × RSIやボリンジャーバンドによる複合分析

他指標とPPOを組み合わせると、トレンドの強さだけでなく「買われすぎ・売られすぎ」や「ボラティリティの変化」も読み取れるようになります。

RSIとの併用で買われすぎ・売られすぎを補完

RSI(Relative Strength Index)は、一定期間内の値動きの強さを0〜100のスケールで表示するオシレーター系指標。

逆に、PPOが下落トレンドでもRSIが「30以下(売られすぎ)」に達していれば、反発のタイミングが近い可能性も。つまり、PPOで“トレンドの方向”、RSIで“市場の過熱感”を読み解くことができるんです。

ボリンジャーバンドとの併用でブレイクポイントを発見

ボリンジャーバンドは、価格の標準偏差に基づいたバンド幅でボラティリティを測る指標です。PPOがゼロラインを超えたタイミングで、価格がバンドの上限をブレイクすれば、それは「トレンド本格化」のシグナル!

一方、PPOが横ばいなのに価格がバンドを突き抜けた場合、それは「だまし」の可能性も。このように、PPOとボリンジャーバンドを併用すれば、「本物のブレイクアウト」と「フェイク」を見極める手がかりになります。

PPOを使った自動売買システムの設計

テクニカル指標の中でも、PPOは数式がシンプルで再現性が高いため、アルゴリズムトレードとの相性が抜群。自動化によって、感情に左右されない安定した取引が可能になります。

シンプルなクロス戦略をコード化する方法

もっとも基本的な自動売買戦略は「PPOラインがシグナルラインを上抜けたら買い、下抜けたら売り」というもの。

PPOを活用して、リスクを抑えた投資を実現する方法

PPOの真価は、トレンドの方向性を示すだけでなく、トレーダーが「冷静な判断を保つ」ための羅針盤になるところにあります。

アドバイス

アドバイスこのセクションでは、PPOを活用してどのようにして未来の損失リスクを抑え、より納得のいく投資判断を下していけるのかを具体的にご紹介します。

PPOを活用方法

PPOを活用すれば、「トレンドの本質」を数値的かつ視覚的に把握できます。これにより、感覚的な判断に頼らず、より計画的な売買戦略が可能になります。

エントリーとエグジットを明確化して勝率アップ

PPOとシグナルラインのクロスやゼロラインとの関係を指標とすることで、エントリーポイントとエグジットポイントの判断が明確になります。]

このようにルール化された判断基準があることで、無駄なトレードや迷いが減り、結果的にパフォーマンスが向上しやすくなります。

複数の銘柄や市場間での比較による分散投資

PPOはパーセンテージで変化を表示するため、異なる価格帯の銘柄間でも同一のスケールで比較できます。これにより、投資対象の分散がしやすくなり、ポートフォリオ全体のリスク分散にも貢献します。

PPOのリスク回避方法

「間違った売買サインで損をしたらどうしよう…」そんな不安も、PPOを正しく使いこなせばしっかりと防げます。

誤シグナルに惑わされない判断基準の持ち方

PPOだけに頼らず、RSIや出来高、過去のトレンドとの整合性を確認することで、誤ったシグナルを見抜く精度が上がります。

アドバイス

アドバイスまた、PPOの「ラインが収束し始めた時」は、トレンドの終焉サインとして慎重な判断が必要です。

市場急変への備えと他指標との整合性チェック

PPOはモメンタム指標であるため、「すでに起こった変化」を基に計算されます。よって、突発的なニュースやイベントによる価格急変には一歩遅れやすいという弱点があります。

PPOを正しく理解し、多角的な視点で補完していけば、「損を恐れずに攻められる投資判断」が可能になります。迷ったときこそ、数字とラインに耳を傾けてみてください。

PPOインジケーター ダウンロード

以下のボタンから、「PPO_systre.ex4」をダウンロードできます。

使い方

- ダウンロードした

PPO_systre.ex4を

MT4の「Indicators」フォルダに移動

(例:ファイル → データフォルダを開く → MQL4 → Indicators) - MT4を再起動、またはナビゲーターで「更新」をクリック

- チャートにドラッグ&ドロップして使用開始!

⚠ 注意事項

無料配布のサンプルです

商用利用・再配布は禁止とさせていただきます

本インジケーターは シストレ.COMの登録口座でご利用いただけます。

※ 認証が行われていない口座ではご使用いただけません。

PPOのよくある質問

PPO(Percentage Price Oscillator)とは何ですか?

PPO(Percentage Price Oscillator)は、MACDと同じく2本の移動平均線の差を使いますが、それを「価格に対する%(パーセンテージ)」で表現するオシレーターです。価格水準に左右されにくく、異なる銘柄・通貨ペア同士でも比較しやすいのが特徴です。

PPOはどのように計算されますか?

基本式は以下の通りです:

PPO =(短期EMA − 長期EMA) ÷ 長期EMA × 100

MACDは単純な「差」ですが、PPOは「差 ÷ 長期EMA」で割ることで、価格水準に依存しない%表示になります。

PPOは何を示していますか?

・短期と長期トレンドの乖離率

・トレンドの強さ(%ベースのモメンタム)

・上昇/下降トレンドの継続性

・トレンド転換の初動

価格の絶対値ではなく、「どれだけ強く乖離しているか」を数値化します。

PPOの基本的なシグナルは何ですか?

一般的な見方:

・PPOが0ラインを上抜け → 上昇トレンド優勢

・PPOが0ラインを下抜け → 下降トレンド優勢

・PPOがシグナルラインを上抜け → 買いサイン

・PPOがシグナルラインを下抜け → 売りサイン

MACDと同じ感覚で使えますが、値の解釈は%で行います。

PPOとMACDの違いは何ですか?

・MACD → EMAの「差」(絶対値)

・PPO → EMAの「差 ÷ 長期EMA × 100」(%)

そのため、

・価格水準が大きく違う通貨ペアや銘柄間で比較 → PPOが有利

・単一銘柄内でのシンプルなモメンタム確認 → MACDでも十分

PPOは“スケールが揃う”ので汎用性が高いです。

PPOのおすすめ設定値はありますか?

標準設定はMACDとほぼ同じです:

・短期EMA:12

・長期EMA:26

・シグナル:9

FXでも株でもこの「12-26-9」がまず基準になります。検証して合わなければ、短期→短く、長期→やや長く、で調整します。

PPOはどんな相場・時間足に向いていますか?

・トレンド相場全般(順張り向き)

・日足〜4時間足の中期トレード

・複数通貨ペアを横並びで比較したいとき

スキャルピングでも使えますが、平均線ベースなので基本はスイング〜デイトレ向きです。

どのインジケーターと組み合わせると効果的ですか?

おすすめ組み合わせ:

・PPO × 移動平均線(EMA) → 方向+勢いの裏付け

・PPO × RSI → トレンドの強さ+過熱感

・PPO × ボリンジャーバンド → ブレイクの信頼性

・PPO × 出来高系(MFI / OBV / A/D) → 本物トレンドの判定

「方向=MA」「勢い=PPO」という役割分担が分かりやすいです。

PPOの弱点・注意点はありますか?

・トレンドレスなレンジ相場では騙しが多くなる

・“%表示だから安全”というわけではない(MACDと本質は同じ)

・シグナルだけを追うと、遅れて入って高値掴み・底値売りになりやすい

必ず価格アクションとセットで見るべきです。

PPOでダイバージェンス分析はできますか?

可能です。

・価格が高値更新しているのにPPOが切り下げ → 上昇トレンドの弱体化

・価格が安値更新しているのにPPOが切り上げ → 下落トレンドの弱体化

MACDと同じ考え方で、反転の先行シグナルとして使えます。

初心者でもPPOを使えますか?

使えます。まずは:

1. 0ラインの上か下かで「買い目線 / 売り目線」を決める

2. シグナルラインとのクロスでエントリー候補を見る

3. 強いトレンド中は「逆向きシグナルは無視」する

この3つだけ守れば、感覚でMACDを触るよりはるかに安全です。

PPOまとめ

PPO(Percentage Price Oscillator)は、価格帯に依存せずトレンドの強弱を視覚化できる優れたモメンタム指標です。

MACDとの違いや、売買シグナル・応用テクニックを理解することで、複数銘柄の比較やリスクを抑えたトレードが可能になります。冷静な判断のために、PPOをぜひ分析の一部に取り入れてみてください!