「今の株式市場、ちょっと過熱しすぎじゃない?」──そんな疑問を持ったことはありませんか?株価の上昇や下落が激しいと、いつ売買すべきか迷ってしまいますよね。そんなときに頼りになるのが「騰落レシオ」です!

この記事では、投資初心者から中級者までが安心して使えるように、騰落レシオの仕組みから使い方、注意点までをわかりやすく解説していきます!

騰落レシオとは?株の買われすぎ・売られすぎを判断する指標

騰落レシオとは、市場全体の「買われすぎ」や「売られすぎ」を数値化して教えてくれる、非常にシンプルながらも強力な株価指標です!これは、一定期間内で株価が上昇した銘柄(値上がり銘柄数)と、下落した銘柄(値下がり銘柄数)の比率を基に計算されます。

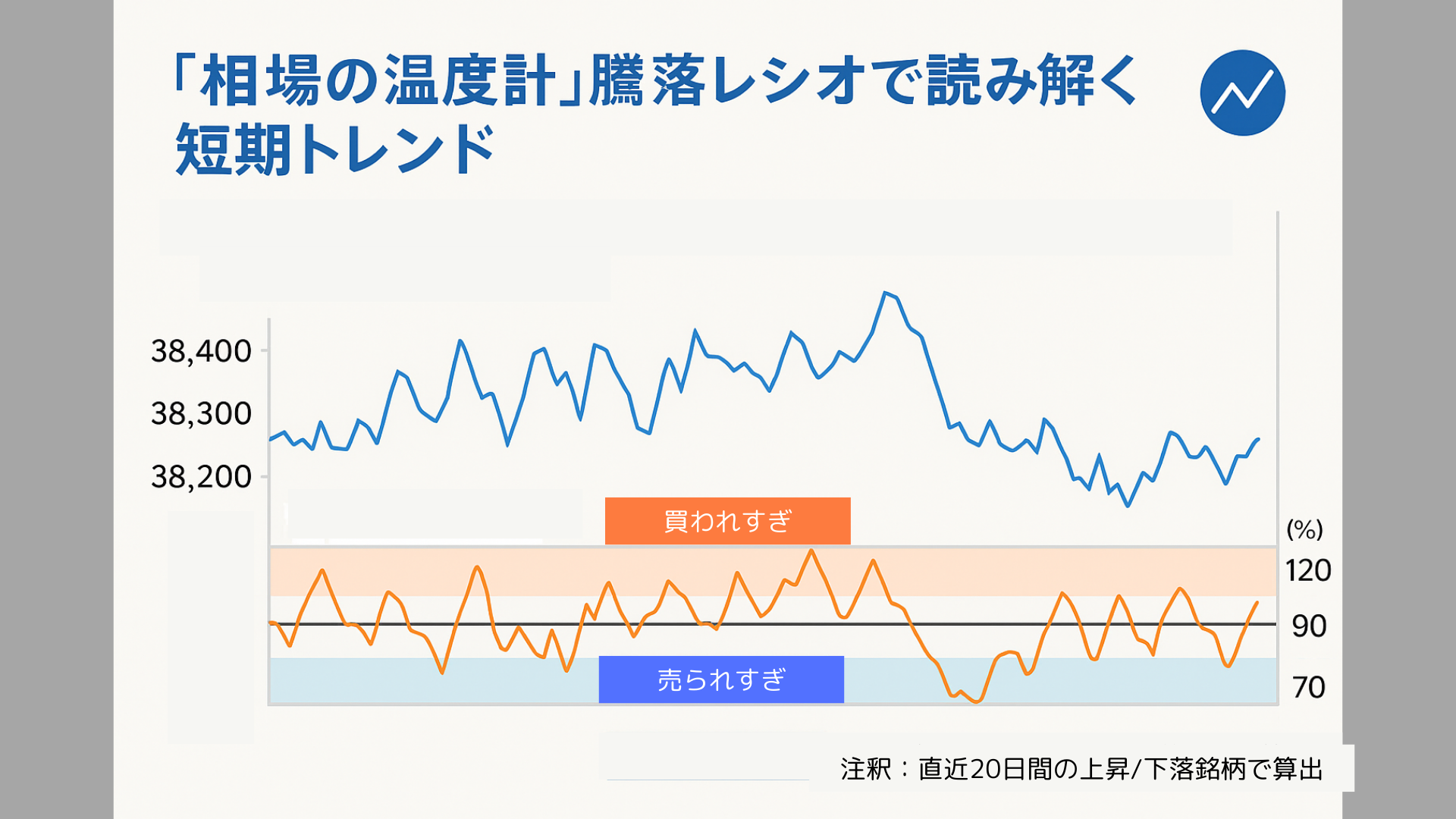

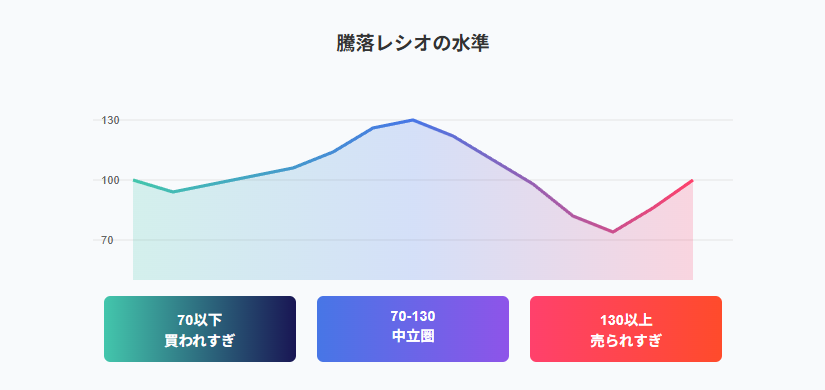

たとえば、25日騰落レシオは「直近25営業日の平均で、どれだけ上がった銘柄が多かったか」を示します。一般的に、騰落レシオが120を超えると「買われすぎ」と判断され、70を下回ると「売られすぎ」とされます。つまり、120なら「そろそろ調整が入りそう」、70なら「反発の兆しかも?」と判断できるのです。

「でも、本当にこれだけでわかるの?」と思った方もいるでしょう。確かに、騰落レシオはあくまで“相場の気配”を測る道具のひとつにすぎません。ただし、日々の株価に一喜一憂せずに済むようになるという点では、非常に有効です。

実際、プロの投資家もこの指標を一目で確認して、市場の「温度感」をつかむ材料にしています。「なんとなく上がってるから買い」ではなく、「今は加熱気味だから様子見しよう」といった冷静な判断ができるようになる。それが騰落レシオの大きな利点です。

騰落レシオの基本:なぜ投資家が注目するのか

アドバイス

アドバイス投資家が騰落レシオに注目する理由は、「市場全体の動向を直感的に把握できるから」です!

この指標の面白いところは、単に株価の上下ではなく、「上昇・下落した銘柄の数」に着目している点。つまり、たとえ日経平均株価が上がっていても、値下がり銘柄が多ければ騰落レシオは低下します。このことから、「表面上の株価」と「市場の実態」とのギャップを見抜く手がかりになるわけです。

また、騰落レシオは「過熱感」や「冷え込み」をざっくり判断するのに便利なので、デイトレーダーから長期投資家まで幅広く活用されています。「今この市場に飛び込むべきか、それとも静観すべきか?」を見極める第一歩として、チェックしない手はありません。

騰落レシオの計算式と目安の数値

騰落レシオの計算式は、実はとってもシンプル!基本的には以下のように求めます。

騰落レシオ(25日)=(過去25日間の合計騰落比 ÷ 25)×100

この「騰落比」というのは、「値上がり銘柄数 ÷ 値下がり銘柄数」で求められます。つまり、日々の相場で上がった銘柄が下がった銘柄よりも多ければ騰落レシオは上昇し、逆に値下がり銘柄が多いと騰落レシオは下がるというわけです。

さて、ではどのくらいの数値を目安にすればいいのか?ここが投資判断のポイントになります!

- 120以上:市場が過熱気味、買われすぎのシグナル

- 70以下:市場が冷え込み気味、売られすぎのシグナル

- 90〜110:ニュートラルゾーン、特に異常なし

「120を超えたら危険なの?」という声が聞こえてきそうですが、これは“相場が強すぎる”状態を表していて、一時的な反落に注意すべき状況です。逆に70を割った場合は、多くの銘柄が売られすぎている状態で、反発のタイミングをうかがう投資家が増えてくる段階と言えます。

騰落レシオのチャートの読み解き方

騰落レシオを本格的に活用するなら、チャートの読み方をマスターすることが欠かせません!なぜなら、騰落レシオは数値だけでなく「推移」や「変化のタイミング」こそが重要だからです。

まず、基本的なポイントは「上昇トレンドなのか、下降トレンドなのか」を見極めること。騰落レシオがじわじわと上昇している場合、市場には徐々に買い圧力がかかっており、投資家心理は強気になっていると判断できます。逆に、騰落レシオが右肩下がりなら、売りが広がっており、慎重姿勢が広がっているサインです。

チャートを見る際には、次の3点に注目してください。

- ピークとボトムの水準:騰落レシオが130を超えていれば過熱、60を切れば冷え込み。

- 急激な変化:短期間で急上昇・急落している場合、市場に何らかのインパクトがあった証拠です。

- 株価指数との比較:たとえば日経平均が上昇しているのに騰落レシオが下がっている場合、それは「一部銘柄だけが上がっている」危うい相場と考えられます。

「えっ、株価が上がってるのに騰落レシオが下がることなんてあるの?」と思うかもしれません。はい、あるんです!これは、いわゆる“指数の歪み”が起きている証拠で、全体としては売られているのにごく一部の大型株だけで相場が支えられているような状態。

騰落レシオの見方:数値の基準とトレンド判断への応用

騰落レシオは本来、株式市場の「上昇銘柄数/下落銘柄数」から算出される内部需給の指標だが、

FXでも “株式市場の過熱=リスクオン・オフの強さ” を読む目的で極めて有効。

特に USDJPY・クロス円 は株と連動しやすいため、レシオの水準で為替の方向性を読むことができる。

ここでは、実際のトレードに直結する「基準ライン」と「転換サイン」の読み方を整理する。

70・100・120の重要ラインの意味

騰落レシオは一般的に70・100・120の3ラインが“分岐点”として使われる。

FXでもこの基準をそのまま活用できる。

- ● 70付近:売られすぎ(リスクオフのピーク)

・株が売られすぎ

・USDJPYは下落しやすい

・クロス円も弱い

・ここが「底圏」の初動になりやすい - ● 100:中立ライン(フラット)

・過熱も乖離もない

・トレンド判断は他指標に依存

・100を中心に上下 → レンジ相場になりやすい - ● 120付近:買われすぎ(リスクオン過熱)

・株高が行き過ぎ

・USDJPY・クロス円は上昇しやすい

・同時に「天井圏警戒ゾーン」

70=底圏、120=天井圏 と認識するだけで十分実戦レベル。

過熱感と乖離が示すトレンド転換シグナル

騰落レシオには「過熱」と「乖離」の2つの意味がある。

特に、値が行き過ぎた地点から“反転の準備”が始まる点は非常に重要。

● 過熱のピーク → 逆方向の準備

- 120を超える → リスクオン過熱 → 円安が行き過ぎ → 天井の警戒

- 70を割る → リスクオフ過熱 → 円高が行き過ぎ → 底打ちの警戒

FXは株式市場のリスクマインドに敏感なため、

騰落レシオの極端な数値は為替の転換条件と連動しやすい。

● 乖離の縮小=トレンドの巻き戻しの合図

- 120 → 100 へ戻り始める → 円安→円高への巻き戻し

- 70 → 100 へ戻り始める → 円高→円安への巻き戻し

特に USDJPY は騰落レシオの反転と相関が強い。

FXチャートへ落とし込むときの注意点

FXで騰落レシオを使う際の“誤解しやすいポイント”をまとめる。

- ● 単体で売買判断しない

騰落レシオは株の内部需給であり、単体でエントリーすると危険。

必ず以下の指標と組み合わせる:

・MA(20/50/100)

・ボリンジャーバンド

・直近高安値

・ローソク足パターン - ● 数値より「向き」を重視する

120→下向き、70→上向きの「向きだけ」でトレンド変化が読み取れる。

FXでもこのタイミングで流れが変わりやすい。 - ● 日本株ベースであることを理解する

騰落レシオは日本市場の指標。

そのため、USDJPY・クロス円では効くが、EURUSDなどでは弱い。

使う通貨ペアを間違えると“効かない指標”に見える。

騰落レシオは「株の過熱→為替の方向」を読むための補助指標。 単体で使わず、トレンド系・価格帯系と組み合わせて使うのが正解。

騰落レシオがFX相場に影響を与える理由

騰落レシオは株式市場の内部需給を示す指標だが、FX──特にUSDJPY・クロス円との相関は極めて強い。

理由は明確で、為替市場は株式市場のリスクセンチメント(心理・需給)を後追いする構造があるためだ。

結論:

「株の需給 → 株価 → リスクオン・オフ → 円買い/円売り → 為替」

この因果関係により、騰落レシオの過熱・反転はFXの方向性に直結する。

以下では、その仕組みを3つの角度から体系的に整理する。

日経平均・米株との相関と為替への波及

FX、特にUSDJPYは「株価と連動しやすい」という性質を持つ。

これは偶然ではなく、投資マネーフローの構造そのものが同じ方向に働くためである。

■ 株と為替の資金フローが連動する理由

- 日経平均上昇 → 日本株に資金流入 → 円売り → USDJPY上昇

- 米株上昇 → 世界的リスクオン → 円売り・ドル買いが同時に発生

つまり、株の需給はそのまま為替の方向に波及する。

■ 騰落レシオは“株の内部エネルギー”を示す指標

チャート上の株価だけでは見えない、以下の“中身”を可視化する。

- 買われすぎか

- 売られすぎか

- 過熱しているか

- 反転準備が整っているか

この「内部需給の行き過ぎ」がFXにも波及する。

■ FXへの具体的な波及メカニズム

- 騰落レシオ120超 → 株過熱 → 円安ピーク → 天井警戒 → USDJPY反転しやすい

- 騰落レシオ70割れ → 株売られすぎ → 円高ピーク → 底打ち → USDJPY上昇しやすい

実戦でも、騰落レシオの“行き過ぎ”は為替の天井・底と高い確率で一致する。

リスクオン・リスクオフ判断との相性

FXの世界では、「株が強い=円安」「株が弱い=円高」という構図が常に働く。

これがリスクオン・リスクオフのメカニズムだ。

■ 騰落レシオは市場心理(センチメント)を直接示す

- 騰落レシオ上昇 → 上昇銘柄が多い → 強気心理(リスクオン)

- 騰落レシオ低下 → 下落銘柄が多い → 弱気心理(リスクオフ)

■ FXが“株の後追い”になる理由

- アルゴリズムは「株先→為替後」の順で反応する

- 株の需給変化 → まず株価が動く → 次に円買い/円売りが走る

騰落レシオはその前段階で「内部の偏り」を提示するため、

FXにとっては“先行指標”として機能する。

■ 典型的な連動例

- 騰落レシオ急低下 → 株売り → リスクオフ → 円買い → USDJPY急落

- 騰落レシオ急上昇 → 株買い → リスクオン → 円売り → USDJPY急騰

このように、騰落レシオは“心理→価格”の動きのスタート地点となり、FXで非常に扱いやすい。

USDJPY・クロス円で特に効きやすい状況

騰落レシオが最も威力を発揮するのは、

“株主導で円の売買が大きく動く局面”である。

■ 特に効きやすいシチュエーション

- 米株主導のリスクオン・オフ相場

→ USDJPYが株価に同調しやすい - 日経平均が強く動いている時間帯

→ 東京時間の円買い・円売りに直結 - 海外ファンドが株ヘッジとして円を売買する局面

→ 株需給に瞬間で反応

■ 逆に騰落レシオが効きにくいケース

- GBP/EUR 主導の相場

- 金利イベント(FOMC・雇用統計)が主役

- 日本株が停滞し、日経が動かない時間帯

要するに、“株 → 円” の構造が強まる環境ほど騰落レシオは機能する。

騰落レシオ=円相場のバロメーター。

特に USDJPY・クロス円では、 騰落レシオの過熱・反転が円買い/円売りの転換点と一致しやすい。

騰落レシオと相性の良いテクニカル指標

騰落レシオは「株式市場の内部需給の行き過ぎ」を測る優秀な指標だが、

“エントリーのタイミングは指定できない”という弱点がある。

FXで本当に使うなら、価格そのものを扱うテクニカルと組み合わせることで

方向性(株の過熱) × タイミング(FX価格)が揃い、精度が一気に跳ね上がる。

ここでは、騰落レシオと特に相性の良い3つのテクニカルを厳選し、

実戦的な使い方を完全に体系化する。

RSI・ストキャスとの併用でタイミングを最適化

RSIやストキャスは「FX価格の過熱」を可視化できる。

一方で騰落レシオは「株式市場全体の過熱」を示す。

つまり、この2つを重ねると、“市場心理と価格の行き過ぎが一致する瞬間”を狙える。

■ 組み合わせの基本ロジック

- 騰落レシオ120超 → 株買われすぎ → 円安ピーク圏

- RSI70超 → FXでも買われすぎ

→ 逆張りショートの根拠が揃う。

- 騰落レシオ70割れ → 株売られすぎ → 円高ピーク

- RSI30割れ → FXでも売られすぎ

→ 逆張りロングの根拠成立。

■ ストキャスで“細かい入り口”を取る

ストキャス(%K・%D)は短期反転に鋭い。

例:

- 騰落レシオが底打ち(70割れ → 上向き)

- ストキャスがゴールデンクロス

→ 株需給の反転 × FX反転シグナル

このセットはエントリー精度が極めて高い。

■ 結論

騰落レシオ=方向の大枠

RSI/ストキャス=入るタイミング

→ 逆張り戦略で最も勝率が上がる“黄金コンビ”。

移動平均線(MA)で中期トレンドを確認

騰落レシオは“過熱”を示すだけで、トレンド方向は分からない。

そこで必要になるのが、MA(移動平均線)による中期トレンドの確認だ。

■ MAで「順張りか逆張り」を決めるのが鉄則

- MAが上向き → 上昇トレンド(基本は押し目買い)

- MAが下向き → 下降トレンド(基本は戻り売り)

例:

● 順張りで使うケース

- MA上向き(上昇トレンド)

- 騰落レシオが100付近で反転上昇

→ 押し目買いの合図

● 逆張りで使うケース

- MA下向き(下降トレンド)

- 騰落レシオ120超から下向きに反転

→ 戻り売りの起点

■ MAの推奨期間

- 20MA(短期)

- 50MA(中期)

- 100MA(長期)

最低でも20/50MAは必ず確認すべき。

この2つで“トレンド方向の軸”が決まり、

騰落レシオの過熱判断と組み合わせると精度が跳ね上がる。

ボリンジャーバンドで過熱の裏を取る手法

ボリンジャーバンド(BB)は“価格の行き過ぎ”を視覚で判断できる。

騰落レシオと組み合わせると、過熱圏の“裏取り”ができるため超強力。

■ 基本のセットアップ

- 騰落レシオ120超 → 株過熱

- FX価格がBB+2σ/+3σタッチ → 価格過熱

→ 円安の天井圏を特定しやすい。

- 騰落レシオ70割れ → 株売られすぎ

- FX価格がBB−2σ/−3σタッチ → 価格売られすぎ

→ 円高反転の可能性が高い。

■ 最も機能する“王道パターン”

- BBのバンドウォーク継続

- 騰落レシオ120超または70割れ

- ローソク足がバンド内に戻る

(ピンバー・包み足・インサイドバーなど)

→ 過熱の頂点 → 反転の初動をほぼ完璧に捉えられる。

■ ボリンジャーバンド併用のメリットまとめ

- 勢いと過熱を視覚で判断できる

- 騰落レシオの“根拠補強”として最強

- バンド幅(σ)の拡大縮小で相場モードが分かる

騰落レシオ単体では見えない“FX価格の臨界点”を補えるため、

最も実戦的な組み合わせの一つとなる。

騰落レシオだけに頼らない分析の重要性

どれほど便利な指標であっても、騰落レシオ“だけ”に頼るのは非常に危険です!なぜなら、株式市場は多くの要因によって動いており、一つの指標だけでは全体像を把握するのが難しいからです。

たとえば、騰落レシオが「買われすぎ」と示していても、その背景に業績好調な企業群が牽引している場合、まだまだ上昇余地があることもあります。逆に「売られすぎ」と出ている状況でも、外部環境が不安定(戦争、金融政策の変更、為替変動など)なら、反発は期待できないかもしれません。

ここで重要になるのが、ファンダメンタルズ分析やマクロ経済指標の確認です。

企業の決算、金利政策、為替相場、国際情勢など、広範な情報を把握しておくことで、騰落レシオの“数字の裏にある意味”を正しく読み取れるようになります。

また、他のテクニカル指標との併用もおすすめです。たとえば、

- RSI(相対力指数)で“個別銘柄の買われすぎ”をチェック

- MACDで“トレンドの転換点”を把握

- ボリンジャーバンドで“ボラティリティ”を確認

こうした複数の視点を持つことで、相場を多角的に判断でき、感情に流されない冷静な投資が可能になります。

「えっ、そんなに見るの大変じゃない?」という方もいるかもしれません。でも、少しずつ慣れてくれば、“判断ミス”のリスクを大きく減らせるようになります。むしろ、騰落レシオだけに頼ってしまう方が危ういんです!

2024〜2025年の相場と騰落レシオの関係

2024年から2025年にかけての日本株市場では、騰落レシオが市場の過熱感や冷え込みを示す重要な指標として注目されています。特に、2025年1月には騰落レシオが84.09まで低下し、日経平均株価が38,500円を割り込む場面がありました 。これは市場全体が売られすぎの状態にあることを示しており、投資家の間で警戒感が高まったことを意味しています。

一方で、2024年末から2025年初頭にかけて、日経平均株価が40,000円台を回復する局面もありましたが、騰落レシオは100前後で推移しており、市場の過熱感はそれほど強くないと判断されていました 。これは、一部の大型株が指数を押し上げているものの、全体としては慎重な姿勢が続いていることを示しています。

このように、騰落レシオは市場の内部の動向を把握するための有効なツールであり、投資判断の一助となります。特に、指数の動きと騰落レシオの乖離が見られる場合は、相場の転換点を示唆している可能性があるため、注意が必要です。

騰落レシオを活かして損失を防ぐには

騰落レシオは「相場の空気を読む指標」として非常に役立ちますが、真の効果を発揮するのは「使い方次第」です。損失を防ぐためには、数字の変化をただ見るのではなく、その背景を読み解き、自分の投資判断に活かす力が求められます!

まず重要なのが、数値の“変化”に敏感になることです。たとえば、騰落レシオが短期間で100から130に急上昇した場合、それは一時的な投機的買いが広がっている証拠かもしれません。こうしたタイミングで新たにポジションを取るのは、落とし穴にハマるリスクがあります。

また、複数の指標と組み合わせることも損失防止に欠かせません。RSI(相対力指数)が70超で、かつ騰落レシオが120超という状況なら「過熱感」が強く、価格調整が起きる可能性が高い。逆に、両指標が共に売られすぎ水準にあれば、買いの好機が近づいていると判断できます。

さらに、感情に流されないことが何よりも大切です。「周りが買ってるから自分も…」「ニュースで騒がれてるから…」といった“空気買い”は、相場の本質を見誤る原因になります。騰落レシオを客観的な判断基準として持つことで、そうした感情的な行動を避けられるのです。

「騰落レシオを毎日見るだけでいいんですか?」と聞かれれば、答えはNO。大事なのは、その数値の“背景”を考え、他の情報と照らし合わせて“冷静に行動すること”なのです。

騰落レシオのよくある質問

騰落レシオとは何ですか?

騰落レシオは、「上昇銘柄数」と「下落銘柄数」の比率から、市場全体の過熱感や売られ過ぎ・買われ過ぎを判断する指標です。指数の値動きだけでなく、“市場の内部の偏り”を見るために使われます。

騰落レシオはどのように計算されますか?

一般的な例では、

「一定期間の上昇銘柄数の合計 ÷ 一定期間の下落銘柄数の合計 × 100」

として計算されます。日本株では「25日騰落レシオ」がよく使われます。

騰落レシオは何を示していますか?

・100前後 → 中立(行き過ぎなし)

・120以上 → 買われ過ぎ傾向(上昇に偏り)

・80以下 → 売られ過ぎ傾向(下落に偏り)

指数チャートには出てこない「市場の偏り具合」を数値化したものです。

騰落レシオの典型的なシグナルは?

目安として:

・130〜150以上 → 過熱感が強く、天井圏のサインになりやすい

・70〜60以下 → 売られ過ぎで、反発余地が大きいことが多い

“逆張りの参考指標”として使われるケースが多いです。

どの期間の騰落レシオがよく使われますか?

日本株では「25日騰落レシオ」が代表的です。

短期を見るなら 10日レシオ、中期の過熱感を見るなら 25日レシオ、といった形で期間を使い分けます。

騰落レシオの弱点・注意点はありますか?

・個別銘柄の値幅は考慮せず「銘柄数」だけを見ている

・中小型株の動きに影響されやすい市場では偏りが出る

・過熱・売られ過ぎ状態が長く続くこともある

「一発で天井・大底を当てる指標」ではなく、あくまで環境認識用です。

騰落レシオはFXトレードにも関係しますか?

直接の指標ではありませんが、株式市場の過熱感はリスクオン/オフの判断材料になります。

・株が過熱 → リスクオン継続で円安方向

・売られ過ぎ → 反発局面でリスクオン復帰、など

株と為替をセットで見るトレーダーには有用です。

騰落レシオはどんなときに見るべき指標ですか?

・指数だけを見ると強い/弱いが分かりづらいとき

・上昇・下落が続いて「行き過ぎ」をチェックしたいとき

・逆張りのタイミングを探したいとき

「今の上げ下げは行き過ぎかどうか」を測るのに向いています。

初心者でも騰落レシオは使えますか?

使えます。計算ロジックはシンプルで、

「100付近=普通」「高すぎ=買われ過ぎ」「低すぎ=売られ過ぎ」

と覚えるだけでも、市場の“温度感”をつかむのに役立ちます。