「ニュースや指標が多すぎて、どれを信じればいいのか分からない!」

そんな混乱のなかで注目されているのが、「Coppock Curve(コポック曲線)」というテクニカル指標。この指標は、株式市場の長期的な底打ちポイントを見極めるのに特化しています。

本記事では、Coppock Curveの仕組みから使い方、他の指標との連携方法まで、初心者にもわかりやすく徹底解説していきます。

Coppock Curveとは?モメンタム指標の基本を解説

開発者はアメリカのエコノミスト、エドウィン・S・コポック。1962年に「感情的な市場回復にはどれくらい時間がかかるのか?」という観点からこの指標が作られました。

この指標の計算には「ROC(Rate of Change:変化率)」と「WMA(加重移動平均)」という2つのテクニカル要素が使われます。

簡単に言うと、直近の株価の変化スピード(モメンタム)を数値化し、それを滑らかに平均化してグラフ化することで、投資タイミングの“波”を視覚的に捉えるのです。

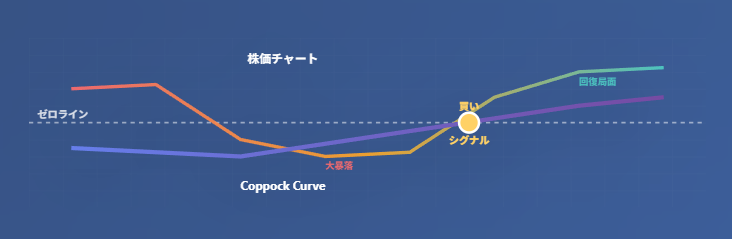

指標がゼロラインを下から上に突き抜けたとき、「買いシグナル」として捉えられることが一般的です。

このように、感情や心理をベースに生まれたCoppock Curveは、ファンダメンタルズでは測れない市場の“深層”を教えてくれる存在。投資判断に新たな視点を加えるには、非常に頼もしいツールといえるでしょう。

Coppock Curveの定義と誕生背景

Coppock Curve(コポック曲線)は、「市場の感情的な回復には時間がかかる」という心理的要素をもとに設計された、長期トレンドを測定するテクニカル指標です。

このユニークな指標を開発したのは、アメリカの経済アナリスト、エドウィン・S・コポック。

彼は1960年代初頭、ある宗教団体から「信徒が喪失から回復するまでにどれだけの時間がかかるか」を尋ねられたことがきっかけで、同様の原理を株式市場に適用するアイディアを思いついたといわれています。

これにより、短期的なノイズを取り除きながらも、大局的なトレンドの変化点を浮き彫りにすることができるのです。

つまり、Coppock Curveは市場参加者の“集団心理”を定量化し、長期的なリスク回避とタイミングの最適化を図るために設計された指標といえるでしょう。

Coppock Curveの計算方法と仕組み

Coppock Curveは、非常に論理的な構造を持ちながらも、その計算式はシンプルです。使われるのは主に「ROC(Rate of Change:変化率)」と「WMA(加重移動平均)」という2つの指標。

アドバイス

アドバイスこの2つの組み合わせによって、価格変動の勢いを長期的な視点で評価することが可能になるのです。

具体的な計算手順は以下の通りです。

それぞれのROCは、ある時点の価格をそれぞれ14カ月前および11カ月前の価格と比較して、どれくらい上昇・下降したかをパーセンテージで表したものです。

次に、その2つのROCを足し合わせ、その合計値を10カ月間の加重移動平均(WMA)で滑らかにします。

WMAでは、より新しいデータに大きな重みを与えるため、最新の価格変動がより強く反映されるようになっています。

計算式をまとめると

Coppock Curve = WMA (ROC 14 + ROC 11)

この計算式によって得られるCoppock Curveの数値が、上昇トレンドへの転換点を見極めるサインとなるわけです。

なぜ「ROC 14」と「ROC 11」という半端な数字なのかと疑問に思う方もいるかもしれませんが、これは開発者コポックが「人間の感情的な回復には11〜14カ月かかる」と考えた心理学的背景に基づいて設定されています。これもCoppock Curveが“心理”と“統計”のハイブリッドな指標であるゆえんです。

使用する数値と計算ステップ

まず、ROC(Rate of Change)は価格の変化率を示すもので、期間14と11は、感情的な回復に要する時間をベースに選ばれています。

そしてWMA(加重移動平均)の期間10は、より最近のデータに重みを置くことで、より鋭敏にトレンドの変化を捉える意図があります。

- ROC(Rate of Change)の計算

- ROC 14 = (現在の価格 − 14カ月前の価格)÷ 14カ月前の価格 × 100

- ROC 11 = (現在の価格 − 11カ月前の価格)÷ 11カ月前の価格 × 100

- ROCの合算

- 上記のROC 14とROC 11の値を足し合わせます。

- これで現在の価格が過去に比べてどれだけ変動したかの「勢い」が見えます。

- WMA(加重移動平均)の計算

- 2で得られた値に対して、過去10カ月分のデータを使ってWMAを適用します。

- 例えば、10カ月前の値に「1」、9カ月前に「2」、…現在の値に「10」といった具合に重みを加え、平均を算出。

このプロセスを通じて、短期的な揺らぎを排除しながら、株式市場が底を打ったかどうかを示すCoppock Curveが描かれます。

ゼロラインクロスの重要性とシグナルの意味

Coppock Curveにおいて最も注目すべきポイント、それが「ゼロラインクロス」です。

この“ゼロライン”とは、Coppock Curveの値が「0」となる基準線のこと。価格変動の勢いがプラスなのかマイナスなのかを一目で把握できる境界線として、非常に重要な役割を果たしています。

つまり、この指標の目的は、「底を打ったかどうか」に集中しており、下落トレンドを見極めるよりも、「ここから上昇できるかどうか」を分析することに長けているというわけです。

そのため、ゼロラインクロスを見逃さないためには、Coppock Curveの動向を定期的にチェックすることが求められます。特に長期投資を行う方にとっては、この一瞬の“クロス”が、将来的な資産形成に大きな影響を与える可能性もあるのです。

Coppock Curveの使い方と実践テクニック

Coppock Curveは、「ただ表示させれば勝てる」ような魔法のツールではありません。しかし、正しく使えば、長期的な視野での“買いの好機”を見極める非常に有効な手段となります。

Coppock Curveを使ったトレード戦略

Coppock Curveを活用したトレード戦略の要は、「長期視点でのエントリーポイントを見極める」ことにあります。

この指標は短期的な売買には向いていないため、スイングトレードやポジショントレードよりも、年単位の投資スタンスに適しています。

具体的な戦略の流れは以下の通りです。

まずは、リーマン・ショック級の暴落や急落後の市場を観察します。日経平均やS&P500などの大型株指数で、20〜30%以上の下落があった場合が目安です。

株価が底を打ったように見えても、すぐには動かず、Coppock Curveがゼロラインを“下から上”に抜けるタイミングを待ちましょう。これは市場心理が本格的に回復し始めたサインです。

MACDのゴールデンクロスや、RSIの50突破などと組み合わせることで、より精度の高い判断が可能に。移動平均線との乖離率も併せてチェックすると、トレンドの勢いが分かりやすくなります。

Coppock Curveがクロスした直後に全力買いするのではなく、資金を複数回に分けて段階的に投資することで、リスク分散が図れます。

Coppock Curveは「売り」のタイミングを示さないため、目標利益率や一定の移動平均線割れなどを基準に、売却タイミングは別途設定する必要があります。

このように、Coppock Curveは単独での使用よりも、他の指標との連携でその力を発揮する指標です。特に「恐怖」で誰も動けない局面において、冷静に“兆し”を捉えるためのコンパスとして機能します。

他のテクニカル指標との併用方法

なぜなら、売りのタイミングや細かい相場の強弱までは読み切れないからです。そこで登場するのが、他のテクニカル指標との“合わせ技”です。

MACD(移動平均収束拡散法)

まずおすすめなのが、「MACD(移動平均収束拡散法)」との併用。MACDは短期と長期の移動平均線の差からトレンドの変化を読み取る指標で、特にゴールデンクロス(短期線が長期線を上抜ける)時は買いのシグナルとされます。Coppock Curveがゼロラインを上抜けた直後にMACDもゴールデンクロスを形成していれば、買いの精度は一段と高まります。

RSI(Relative Strength Index:相対力指数)

次に、「RSI(Relative Strength Index:相対力指数)」との組み合わせ。RSIは買われすぎ・売られすぎの状態を示す指標で、通常70以上が買われすぎ、30以下が売られすぎの水準です。

Coppock Curveで買いシグナルが出て、なおかつRSIが30〜50付近にある場合、「まだ初動であり、上昇余地がある」と読むことができます。

移動平均線(MA)

また、「移動平均線(MA)」との連携も有効です。Coppock Curveがシグナルを出した際、株価が200日移動平均線を上抜けようとしている場合は、中長期的なトレンド転換の兆候として期待が持てます。

これらの複数指標を“照らし合わせる”ことで、Coppock Curveの持つ遅延特性を補完しつつ、より根拠のある投資判断が可能になります。

複数の角度から市場を見ることは、リスクを最小限に抑えつつリターンを狙うために非常に重要な戦略なのです。

Coppock Curveを使うメリット・デメリット

Coppock Curveのメリット|感情に左右されない長期的判断

まず、最大のメリットは「感情に左右されない長期的判断ができること」です。

しかし、Coppock Curveがゼロラインをクロスした時点では、すでに市場のセンチメントが転換しつつあるという“客観的な根拠”が示されているため、「怖くても買うべきかも」という冷静な判断ができるのです。

また、シンプルな計算式と直感的に読みやすいグラフ構造から、「初心者でも扱いやすい」という点も魅力。TradingViewやMT4などのチャートツールではワンクリックで表示可能なので、誰でも気軽に試すことができます。

Coppock Curveのデメリット|シグナルの遅れ

一方、デメリットもあります。最大の弱点は「シグナルの遅れ」。Coppock Curveは底打ち確認に重点を置いた設計のため、相場がある程度上昇してからシグナルが出ることが多く、結果として“エントリーが遅れる”こともあるのです。

さらに、価格がすでに上昇トレンドに乗った後にクロスするケースでは、シグナルの信頼性が低下することも。加えて、「売りのサインがない」ため、利確の判断は他の指標や戦略に委ねなければなりません。

長期投資家にとってのメリット

長期投資家にとって、Coppock Curveの最大の利点は「市場の底値を捉える助けとなる」点にあります。これは特に、資産運用を時間をかけて着実に行いたい人にとって、大きな武器となるでしょう。

さらに、この指標は過剰な売買を促さないという点も魅力のひとつ。

MACDやRSIのように頻繁にシグナルが出る指標と異なり、Coppock Curveは“静かな変化”を追いかける指標です。

そのため、「売買を最小限にしながら、成果を追いたい」というパッシブ寄りの投資スタイルにもぴったりです。

加えて、インデックス投資やETFを活用している投資家には特に相性が良く、S&P500やNASDAQといった指数レベルでのトレンド転換を掴む手助けになります。暴落後のタイミングを逃さず拾うことができれば、長期リターンに大きな差が生まれる可能性があるのです。

想定されるリスクとその回避方法

Coppock Curveは長期的な買い判断に特化した優れたツールですが、「万能ではない」ことを理解して使う必要があります。

まず、Coppock Curveは市場の底打ちを確認してからシグナルを出す「追認型」の指標です。そのため、上昇トレンドがある程度進行した後にゼロラインクロスが発生することが多く、

アドバイス

アドバイスタイミング的には「出遅れ」になる可能性があります。「もっと早く買っていれば…」という後悔につながることも。

また、稀にではありますが「騙しシグナル」も存在します。たとえば一時的なリバウンドでCoppock Curveがゼロを上抜けたものの、その後再び下落してしまうようなパターンです。

こうしたリスクを回避するには、いくつかの工夫が必要です。

- 他のテクニカル指標と併用すること

MACDやRSI、移動平均線などと組み合わせて、「複数の指標が同時に買いサインを出しているか」を確認しましょう。 - 分割エントリーを実践すること

資金の一部ずつ段階的に投資することで、万一シグナルが外れてもリスクを分散できます。 - 過去のチャートで検証してみること

自分が使う銘柄や指数に対して、過去の局面でCoppock Curveがどう機能したかを確認しておけば、信頼度の高い使い方が見えてきます。

Coppock Curveインジケーター ダウンロード

以下のボタンから、「Coppock Curve_systre.ex4」をダウンロードできます。

使い方

- ダウンロードした

Coppock Curve.ex4を

MT4の「Indicators」フォルダに移動

(例:ファイル → データフォルダを開く → MQL4 → Indicators) - MT4を再起動、またはナビゲーターで「更新」をクリック

- チャートにドラッグ&ドロップして使用開始!

⚠ 注意事項

無料配布のサンプルです

商用利用・再配布は禁止とさせていただきます

本インジケーターは シストレ.COMの登録口座でご利用いただけます。

※ 認証が行われていない口座ではご使用いただけません。

Coppock Curveのよくある質問

Coppock Curveとは何ですか?

Coppock Curve(コポック曲線)は、ROC(Rate of Change)と加重移動平均(WMA)を組み合わせた「長期トレンド転換」を捉えるための指標です。もともと米国株式市場の長期買いシグナルとして生まれました。

どうやって計算されますか?

一般的な計算式は:

1. ROC1(価格の変化率)

2. ROC2(期間の違う変化率)

3. ROC1 + ROC2 を合算

4. 合算値をWMAで平滑化(例:10WMA)

この平滑化ラインがCoppock Curveです。

何を判断する指標ですか?

主に「底打ち(ボトム)」「上昇トレンドの開始」を判定する指標です。 0ライン付近での反転が特に重要です。

典型的な売買サインは?

最も有名なシグナルは1つ:

「Coppock Curve が底から上向きに反転 → 買い」

特に0ライン付近での反転は精度が高いです。

売りシグナルとしてはあまり使われません。

どんな相場で強く機能しますか?

・大きな下落トレンドの終盤

・長期の底形成局面

・中長期トレンドに移行する直前

株・インデックスでは特に強力、FXでも中長期判断に使えます。

短期トレードでも使えますか?

可能ですが、本来は長期用の指標です。 短期で使う場合は: ・ROC期間を短くする ・WMA期間を短縮する などのカスタムが必須です(FXでは一般的)。

他の指標と組み合わせると強いですか?

Coppockは「反転検出」に特化しているため:

・MA(移動平均)=トレンド方向確認

・ADX=トレンド強度確認

・MACD=反転のダブル確認

と組み合わせると精度が上がります。

弱点は何ですか?

・反転が遅い(もともと長期用)

・レンジ相場ではノイズが出る

・売りシグナルには向かない

トレンド転換の“初動だけ拾いたい人”には不向きです。

初心者でも使えますか?

使えます。底打ちの判断が視覚的に分かるため、押し目買いのタイミング把握にも役立ちます。ただし短期売買には向かず、中期以上の視点が必要です。