RSI(相対力指数)は、相場の過熱感を0~100の数値で可視化し、エントリーや決済のタイミングを判断するための代表的なオシレーター系インジケーターです。この記事では、RSIの基本的な仕組みから、トレードスタイル別のおすすめパラメーター設定、実践的な手法、他のインジケーターとの組み合わせ、さらにはRSIをEA(自動売買)に活用する方法まで、初心者でもすぐに使える内容を網羅的に解説します。

この記事を読めば、RSIを使った実践的なトレード手法と最適なパラメーター設定がわかります!

RSIとは?基本の仕組みをわかりやすく解説

RSIはFXトレーダーが最も多く使うオシレーター系指標の一つです。まずは基本を押さえましょう。

RSI(Relative Strength Index/相対力指数)は、一定期間における価格の上昇と下落の割合から、市場の「強さ」や「弱さ」を数値化する指標です。

1978年にアメリカのテクニカルアナリストJ.ウェルズ・ワイルダーが著書『New Concepts in Technical Trading Systems』で発表しました。もともとは株式市場向けの指標でしたが、現在ではFX・仮想通貨・商品先物など、あらゆる金融市場で広く利用されています。

アドバイス

アドバイスRSIは「買われすぎ」「売られすぎ」を判断するオシレーター系の代表格だよ!初心者でも視覚的にわかりやすいのが特徴だね。

RSIは過去の価格データをもとに、現在の相場が「買われすぎ」か「売られすぎ」かを0~100の数値で表現します。テクニカル分析の基本ツールとして、多くのプロトレーダーにも愛用されています。

RSIの計算方法

RSIの計算式は以下の通りです。

- RSI = 100 – (100 / (1 + RS))

- RS = 平均上昇幅 / 平均下落幅

過去14日間のうち、上昇した日の平均上昇幅が1.5円、下落した日の平均下落幅が0.5円だった場合:

- RS = 1.5 / 0.5 = 3.0

- RSI = 100 – (100 / (1 + 3.0)) = 75

この場合RSIは75となり、「やや買われすぎ」の水準と判断できます。

RSIの見方|数値の意味を理解しよう

RSIは0から100の間で推移します。この数値を使って、相場がどのような状態にあるのかを判断します。

70以上(オーバーボート)

相場が「買われすぎ」の状態です。

多くのトレーダーが買いポジションを持っており、価格が上がりすぎている可能性があります。その結果、反落して価格が下がる可能性が高まるとされています。

30以下(オーバーソールド)

相場が「売られすぎ」の状態です。

多くのトレーダーが売りポジションを持っており、価格が下がりすぎている可能性があります。その結果、反発して価格が上がる可能性が高まるとされています。

30~70の範囲は「ノーマルレンジ」と呼ばれ、相場が安定していることを示しています。RSI 50付近は売り買いの勢力が拮抗している状態です。

RSIのおすすめパラメーター設定【トレードスタイル別】

RSIのパラメーター設定はトレード結果に大きく影響します。自分のスタイルに最適な設定を選びましょう。

標準設定:期間14(万能型)

- 最も一般的な設定で、考案者ワイルダーが推奨した数値

- 世界中のトレーダーが使用しているため、市場の反応が顕著に現れやすい

- スイングトレード・デイトレードの両方に適用可能

- ダマシと感度のバランスが最も良い

迷ったら期間14から始めるのがおすすめです!多くのトレーダーが同じ設定を使っているため、シグナルの信頼性が高くなります。

短期トレード向け:期間9(スキャルピング・デイトレ)

- デイトレードやスキャルピングに最適な設定

- 価格変動に敏感に反応するため、素早いエントリーが可能

- 1分足・5分足・15分足での使用に向いている

- 短時間で利益確定したいトレーダー向け

ただし、感度が高い分ダマシ(偽シグナル)が増えるため、必ず他のインジケーターと組み合わせて使いましょう。

中長期トレード向け:期間25~30(スイングトレード)

- スイングトレードやポジショントレードに適した設定

- 大きなトレンドの流れを捉えることができる

- シグナルの信頼性が高く、ダマシが少ない

- 4時間足・日足・週足での使用に最適

パラメーター設定の比較表

- 期間9:スキャルピング・デイトレ向け/感度◎/ダマシ多め/1分~15分足

- 期間14:万能型(推奨)/感度○/ダマシ普通/15分~日足

- 期間25~30:スイング・長期向け/感度△/ダマシ少なめ/4時間~週足

閾値(しきい値)の調整方法

RSIの売られすぎ・買われすぎの基準値は、相場環境に応じて調整できます。

- 標準:30/70 → レンジ相場や通常の相場環境で使用

- ボラティリティが高い相場:20/80 → 強いトレンドが出ている場面で使用

- レンジ相場で細かく取りたい場合:40/60 → 小さな反転を捉えたい場合

RSIの使い方|実践的なトレード手法5選

RSIの基本がわかったら、実際のトレードでどう使うかを見ていきましょう。

手法1:オーバーボート・オーバーソールドの逆張り

RSIの最も基本的な使い方は、買われすぎ・売られすぎゾーンでの逆張りです。

- RSIが70以上に達したら売りエントリーを検討

- RSIが30以下に達したら買いエントリーを検討

- RSIが70(または30)を再び下回った(上回った)タイミングでエントリー

強いトレンド中はRSIが70以上(または30以下)に張り付くことがあるため、レンジ相場で特に有効な手法です。

手法2:RSIの50ラインを活用したトレンドフォロー

RSIの50ラインは、売りと買いの勢力が拮抗するポイントです。トレンドフォロー戦略として使えます。

- RSIが50を上抜け → 上昇トレンドの開始・継続と判断し、買いエントリー

- RSIが50を下抜け → 下降トレンドの開始・継続と判断し、売りエントリー

手法3:サポート・レジスタンスとの組み合わせ

価格チャート上のサポートライン(支持線)やレジスタンスライン(抵抗線)とRSIを組み合わせることで、エントリーの根拠を強化できます。

- サポートライン付近 + RSI 30以下 → 強い買いシグナル

- レジスタンスライン付近 + RSI 70以上 → 強い売りシグナル

手法4:ダイバージェンスによるトレンド転換の検出

ダイバージェンスとは、価格とRSIの動きが逆行する現象です。トレンド転換の強力なシグナルとして活用できます。

- 弱気ダイバージェンス:価格が高値を更新しているのにRSIは切り下がっている → 上昇トレンド終了のサイン

- 強気ダイバージェンス:価格が安値を更新しているのにRSIは切り上がっている → 下降トレンド終了のサイン

ダイバージェンスは単独で使うよりも、サポレジラインやトレンドラインと併用することで精度が大幅に向上します。

手法5:トレンドの強弱判断

RSIの推移パターンから、現在のトレンドの強さを判断することができます。

- 上昇トレンド中:RSIが40~80の範囲で推移する傾向

- 下降トレンド中:RSIが20~60の範囲で推移する傾向

- RSIが常に50以上なら上昇圧力が強い状態

RSIと他のインジケーターの組み合わせ

RSI単独ではダマシが多いため、他の指標と組み合わせることで精度を高めましょう。

RSIは他のインジケーターと組み合わせることで、より精度の高いトレード判断が可能になります。

RSI × ボリンジャーバンド

RSIが70以上 + 価格がボリンジャーバンドの上限(+2σ)タッチ → 売りのタイミング

RSIが30以下 + 価格がボリンジャーバンドの下限(-2σ)タッチ → 買いのタイミング

2つの指標が同時にシグナルを出すことで、単独使用よりも高い確率で反転ポイントを捉えることができます。

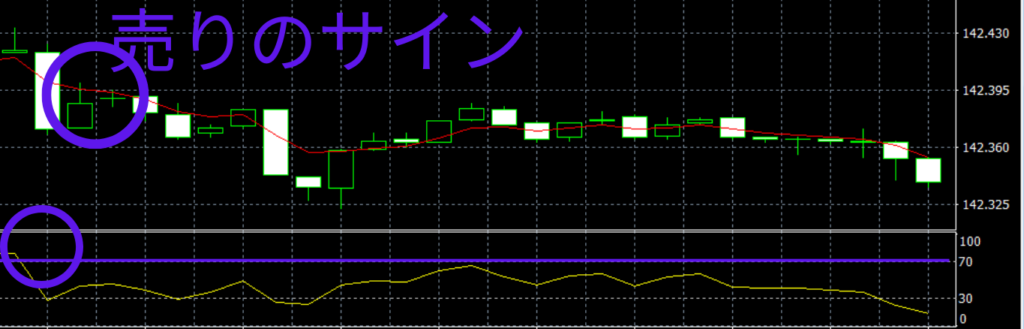

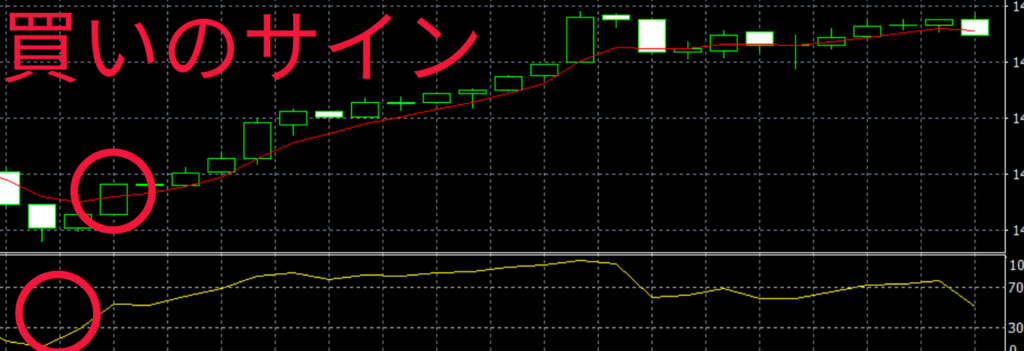

RSI × 移動平均線

RSIが70超え + 価格が移動平均線を下回る → 売りのサイン

RSIが30割れ + 価格が移動平均線を上回る → 買いのサイン

移動平均線でトレンドの方向を確認しつつ、RSIでエントリータイミングを測る手法は、初心者にもおすすめです。

RSI × MACD

RSIが70超え + MACDがデッドクロス(下向き) → 強い売りのサイン

RSIが30割れ + MACDがゴールデンクロス(上向き) → 強い買いのサイン

RSIが過熱感を示し、MACDがトレンド転換を確認する二重フィルターにより、高精度なエントリーが実現します。

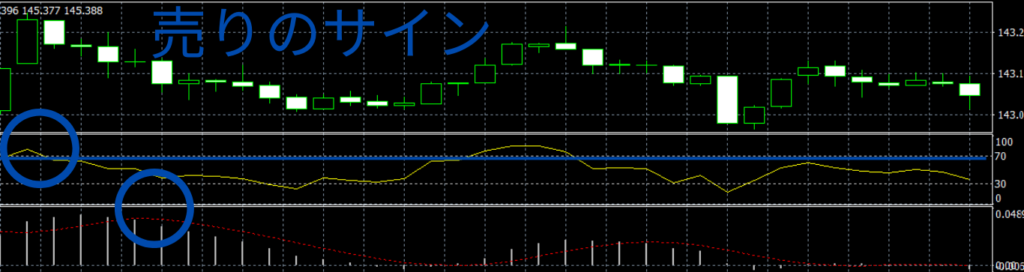

RSI × ストキャスティクス

RSIと同じオシレーター系のストキャスティクスを組み合わせることで、売られすぎ・買われすぎの判断をさらに強化できます。

- RSIが30以下 + ストキャスティクスが20以下でゴールデンクロス → 信頼性の高い買いシグナル

- RSIが70以上 + ストキャスティクスが80以上でデッドクロス → 信頼性の高い売りシグナル

複数の指標を組み合わせることで、ダマシを大幅に減らし、より確実なエントリータイミングを見つけることができます。

RSIの特徴|メリットとデメリット

RSIの強みと弱みを正しく理解して、効果的に活用しましょう。

RSIのメリット

- 直感的にわかりやすい:0~100の数値で表示されるため、初心者でもすぐに理解できる

- 汎用性が高い:FX・株・仮想通貨など、あらゆる金融商品に適用可能

- どの時間足でも使える:1分足から月足まで幅広く対応

- 他の指標との相性が良い:ボリンジャーバンド、MACD、移動平均線など多くの指標と併用しやすい

RSIのデメリット

- トレンドの方向は示さない:RSIは過熱感を測るものであり、上昇・下降の方向を示す指標ではない

- 強トレンド時にダマシが多い:一方向に強く動く相場では70/30に張り付き、逆張りシグナルが機能しにくい

- ボラティリティの高い相場で不安定:急激な価格変動があると、RSIが頻繁に振れて判断が難しくなる

- 単独での使用はリスクが高い:他のインジケーターと併用しないと精度が低下する

RSIの注意点・落とし穴

RSIを使う際に陥りがちなミスと対策を解説します。初心者は特に注意しましょう。

落とし穴1:70/30だけを見て機械的に逆張りする

RSIが70を超えたからといって、すぐに売りエントリーするのは危険です。強い上昇トレンドでは、RSIが70~90の範囲で推移し続けることがあります。

落とし穴2:時間足を無視して使う

短い時間足のRSIだけを見てエントリーすると、大きなトレンドに逆らったポジションを取ってしまうことがあります。

落とし穴3:ダイバージェンスの見落とし

価格が高値を更新しているのにRSIが追従しない場合、トレンドの勢いが弱まっているサインです。これを見落とすと、トレンド終了後も同じ方向にポジションを持ち続けてしまいます。

アドバイス

アドバイスダイバージェンスはトレンド転換を事前にキャッチできる重要なシグナルだよ!見逃さないように常にチェックしよう。

落とし穴4:経済指標発表時の過信

雇用統計やFOMCなどの重要な経済指標発表時は、価格が急変動するためRSIの数値が一瞬で大きく振れます。このようなファンダメンタルズ要因によるボラティリティの急上昇局面では、テクニカル指標の信頼性が低下します。

経済指標発表の前後30分~1時間はRSIのシグナルが不安定になります。指標発表のスケジュールを事前に確認し、発表直前のエントリーは避けるようにしましょう。

RSIとEA(自動売買)の組み合わせ

RSIのルールは明確に数値化できるため、EA(Expert Advisor)による自動売買と非常に相性が良い指標です。

RSIは「70を超えたら売り」「30を下回ったら買い」のように、条件を明確にプログラム化できるため、EA(自動売買プログラム)との相性が抜群です。

RSI系EAの代表的なロジック

- 逆張り型:RSIが30以下で買い、70以上で売り。レンジ相場向け

- 順張り型:RSIが50を上抜けたら買い、50を下抜けたら売り。トレンド相場向け

- 複合型:RSI + 移動平均線やMACDを組み合わせたフィルター付きロジック

EA化する際の注意点

- バックテストだけでなく、フォワードテストも必ず実施する

- 強トレンド相場での逆張りEAは大損失のリスクがあるため、トレンドフィルターを組み込む

- 過度な最適化(カーブフィッティング)に注意する

- 通貨ペアや時間足によって最適なパラメーターが異なる

アドバイス

アドバイスRSIのルールはシンプルだからEA化しやすいけど、相場環境に合わせたフィルターを入れることが成功の鍵だよ!

RSIを使いこなすためのコツ【上級者向け】

基本を押さえたら、さらにRSIを効果的に活用するためのテクニックを覚えましょう。

マルチタイムフレーム分析

複数の時間足でRSIを確認する「マルチタイムフレーム分析」は、精度を格段に向上させるテクニックです。

- 日足のRSIでトレンドの大きな方向を確認

- 4時間足のRSIで中期的な過熱感をチェック

- 1時間足や15分足のRSIで具体的なエントリータイミングを決定

上位足と下位足のRSIが同じ方向を示すとき、そのシグナルの信頼性は非常に高くなります。

RSIのトレンドライン分析

価格チャートと同様に、RSIチャート上にもトレンドラインを引くことができます。RSIのトレンドラインがブレイクした場合、価格の動きに先行してトレンド転換を示唆することがあります。

通貨ペア別のRSI特性

通貨ペアによってRSIの反応は異なります。ボラティリティの高い通貨ペア(ポンド円など)ではRSIの振れ幅が大きくなり、安定した通貨ペア(ユーロドルなど)ではRSIの動きが穏やかになる傾向があります。

- ドル円・ユーロドル:標準設定(期間14、閾値30/70)が機能しやすい

- ポンド円・ポンドドル:ボラティリティが高いため、閾値を20/80に調整するのも有効

- クロス円全般:日本時間の値動きが独特なため、時間帯別の検証が重要

RSIに関するよくある質問(FAQ)

- Q. RSIはどの時間足で使うのが効果的ですか?

トレードスタイルによって異なります。デイトレードなら15分足~1時間足、スイングトレードなら4時間足~日足がおすすめです。スキャルピングの場合は5分足以下でも使えますが、ダマシが増えるため他のインジケーターとの併用が必須です。

- Q. RSI単独でトレードできますか?

RSI単独でのトレードはおすすめしません。ダマシが多く、特にトレンド相場では逆張りシグナルが機能しにくいためです。移動平均線やボリンジャーバンド、MACDなどと併用することで精度が大幅に向上します。

- Q. RSIのダイバージェンスとは何ですか?

価格とRSIが逆行する現象で、トレンド転換の兆候として注目されます。例えば、価格が高値を更新しているのにRSIが下がっている場合、上昇トレンドの勢いが弱まっている可能性があります。詳しくはダイバージェンスの記事をご覧ください。

- Q. RSIが70を超えたら必ず売るべきですか?

いいえ。強いトレンド中はRSIが70以上を長期間維持することもあります。トレンドの強さを移動平均線やMACDで確認してから判断しましょう。レンジ相場では70/30を基準に、トレンド相場では80/20を基準にするなど、柔軟に対応することが重要です。

- Q. RSIの期間設定は何がおすすめですか?

まずは標準の期間14から始めることをおすすめします。多くのトレーダーが同じ設定を使っているため、市場の反応が顕著に現れます。慣れてきたら、デイトレードでは期間9、スイングトレードでは期間25~30など、スタイルに合わせて調整してください。

- Q. RSIはレンジ相場とトレンド相場のどちらで使いやすいですか?

RSIはレンジ相場で特に効果を発揮します。レンジ相場では70/30のラインで反転しやすいためです。トレンド相場では、RSI単独ではなくMACDや移動平均線と組み合わせるか、閾値を20/80に調整して使うのが効果的です。

- Q. RSIとストキャスティクスの違いは何ですか?

どちらもオシレーター系指標ですが、計算方法が異なります。RSIは一定期間の上昇幅と下落幅の比率から算出されるのに対し、ストキャスティクスは一定期間の最高値と最安値に対する現在の価格の位置を示します。ストキャスティクスの方が反応が早い傾向がありますが、その分ダマシも多くなります。詳しくはストキャスティクスの記事をご確認ください。

- Q. RSIをEA(自動売買)に組み込むことはできますか?

はい、RSIは条件を数値で明確に定義できるため、EA化に非常に適しています。ただし、RSI単独のロジックでは相場環境の変化に対応しにくいため、移動平均線などのトレンドフィルターを組み合わせることをおすすめします。また、十分なバックテストとフォワードテストを行ってから実運用に移りましょう。

RSIインジケーターのダウンロード

以下のボタンから、「RSI_systre.ex4」をダウンロードできます。

使い方

- ダウンロードした

RSI_systre.ex4を

MT4の「Indicators」フォルダに移動

(例:ファイル → データフォルダを開く → MQL4 → Indicators) - MT4を再起動、またはナビゲーターで「更新」をクリック

- チャートにドラッグ&ドロップして使用開始!

注意事項

- 本インジケーターは シストレ.COMの登録口座でご利用いただけます。

※ 認証が行われていない口座ではご使用いただけません。 - 無料配布のサンプルです

商用利用・再配布は禁止とさせていただきます

まとめ:RSIを活用してトレード精度を高めよう

RSIはFXトレードにおいて最も基本的かつ重要なオシレーター系インジケーターです。正しく理解し、適切なパラメーター設定で使えば、あなたのトレード精度を大きく向上させることができます。まずは期間14の標準設定から始めて、実際のチャートで動きを確認してみましょう。

本記事の重要ポイント

- RSIは「買われすぎ・売られすぎ」を0~100の数値で判断する指標

- パラメーターは期間14が万能型、短期トレードは期間9、長期は期間25~30を推奨

- 単独使用ではなく、ボリンジャーバンド・MACD・移動平均線との組み合わせで精度向上

- ダイバージェンスやマルチタイムフレーム分析で応用力を高められる

- EA化にも適しており、自動売買の基本ロジックとして活用可能

次に読むべき記事

- ボリンジャーバンドの使い方・おすすめパラメーター設定

- MACDの使い方・おすすめパラメーター設定

- ダイバージェンスを使ったトレンド転換の見極め方

- 移動平均線の使い方・おすすめパラメーター設定

- ストキャスティクスの使い方・見方を徹底解説

RSIはFXトレードの基礎を固める上で欠かせないインジケーターです。まずは期間14の設定でデモトレードから練習し、自分に合ったパラメーターを見つけていきましょう。