「FXと株取引、どっちがいいの?」と迷っていませんか?

投資に興味を持ち始めた方なら、一度は考える疑問ですよね。

どちらも資産を増やす手段ですが、仕組みやリスク、利益の出し方が大きく異なります。「FXはレバレッジが使えるから少額で始められる」「株は長期投資向きって聞くけど…」と、情報が多すぎて混乱している方も多いはず。

そこで本記事では、FXと株取引の違いを徹底比較!初心者でも自分に合った投資方法が分かるよう、分かりやすく解説します。

FXと株式取引の違い

FXと株取引の基礎

FXと株取引は、どちらも「売買によって利益を得る投資」ですが、取引の仕組みや特徴が大きく異なります。

それぞれの基本を理解して、自分に合った投資方法を見極めましょう。

FXとは?仕組みと特徴を解説

FX(Foreign Exchange)は、通貨を売買して利益を狙う投資です。例えば「米ドル/円」の場合、円で米ドルを買い、価格が上がったところで売れば利益が出ます。

FXの特徴は、以下の点にあります。

- 通貨ペアで取引する

FXでは単独の資産を買うのではなく、「円→米ドル」「ユーロ→円」といった通貨ペアを売買します。そのため、為替レートの変動が利益のカギを握ります。 - 24時間取引が可能

世界の為替市場は、月曜の朝から土曜の朝までほぼ休みなく動いています。日中忙しい人でも、夜間に取引ができるのがメリットです。 - レバレッジを活用できる

国内FXでは最大25倍のレバレッジを利用でき、少額資金でも大きな取引が可能。ただし、損失も同じ倍率で膨らむため、リスク管理が重要になります。

株取引とは?基礎知識と取引の流れ

株取引は、企業が発行する株式を売買する投資方法です。企業の成長に伴う値上がり益(キャピタルゲイン)や配当金(インカムゲイン)を狙います。

レバレッジは信用取引のみ

株取引でも信用取引を利用すれば、最大3.3倍のレバレッジをかけられます。ただし、現物取引では自己資金のみの運用になります。

企業の成長がカギ

株価は、企業の業績や市場の動向で変動します。将来成長が期待される企業の株を買うことで、大きな利益を得られる可能性があります。

取引時間に制限がある

日本株の場合、基本的な取引時間は平日9:00~15:00(※昼休みあり)。FXのように24時間取引はできません。

投資対象の特徴

FXと株式では、その投資対象が大きく異なります。これは投資を始める前に最も重要な違いの一つと言えるでしょう。

FXの投資対象

FXでは、世界各国の通貨を取引対象としています。例えば、「米ドル/円」や「ユーロ/円」といった通貨ペアを取引します。一般的なFX会社では20~30種類程度の通貨ペアが用意されており、投資家は経済動向や金利差を考慮しながら、取引する通貨ペアを選択します。

株式取引の投資対象

一方、株式投資では上場企業の株式を取引します。

日本の証券市場には約3,800社以上の企業が上場しており、投資家はその中から投資先を選びます。例えば、「この企業の新製品に期待できる」「この業界は今後成長が見込める」といった視点で銘柄を選択します。

取引時間と投資スタイル

投資をする上で、重要になってくるのが取引時間です。仕事や生活スタイルに合わせて、無理なく取引できる時間帯があるかどうかは、投資方法を選ぶ上で大切なポイントとなります。

FXの取引時間

FX市場は、原則として月曜日の朝から土曜日の朝まで24時間取引が可能です。これは、世界中の外国為替市場が時差を超えてつながっているためです。例えば、日本の夜はアメリカ市場が活発に動いており、深夜から早朝にかけてはヨーロッパ市場が中心となります。

このような特徴から、日中は仕事で忙しい会社員の方でも、帰宅後の夜間や早朝の時間帯を使って取引することができます。また、世界中の経済イベントに合わせて取引できることも大きな特徴です。

株式取引の取引時間

株式市場(東京証券取引所の場合)の取引時間は、平日の9:00~11:30と12:30~15:30に限定されています。この時間帯に仕事がある方は、株価の動きをリアルタイムで確認することが難しい場合があります。

ただし、株式投資では長期保有を前提とした投資も可能です。毎日の値動きを細かくチェックする必要がない投資スタイルを選べば、取引時間の制約はそれほど大きな問題とはなりません。

必要資金の比較

投資を始める際に最も気になるのが「いくらあれば始められるのか」という点ではないでしょうか。

FXと株式では、必要な資金額に大きな違いがあります。

FXの必要資金

ただし、レバレッジを使うということは、それだけリスクも大きくなることを意味します。初心者の方は、レバレッジを抑えめに設定して取引を始めることをお勧めします。

株式取引の必要資金

株式投資では、一般的に数十万円程度の資金があると、ある程度の銘柄選択の幅が確保できます。これは、1単元(通常100株)単位での取引が基本となるためです。例えば、1株1,000円の株式であれば、1単元を購入するのに10万円必要となります。

近年では単元未満株の取引も可能になり、少額から株式投資を始めることもできますが、取引手数料などを考慮すると、ある程度まとまった資金を用意しておくことが望ましいでしょう。

取引手法とリターンの違い

レバレッジ取引の仕組み

FXと株式では、取引の仕組みや利益を得る方法に大きな違いがあります。特に注目すべきなのが、レバレッジ取引の有無です。

FXのレバレッジ取引

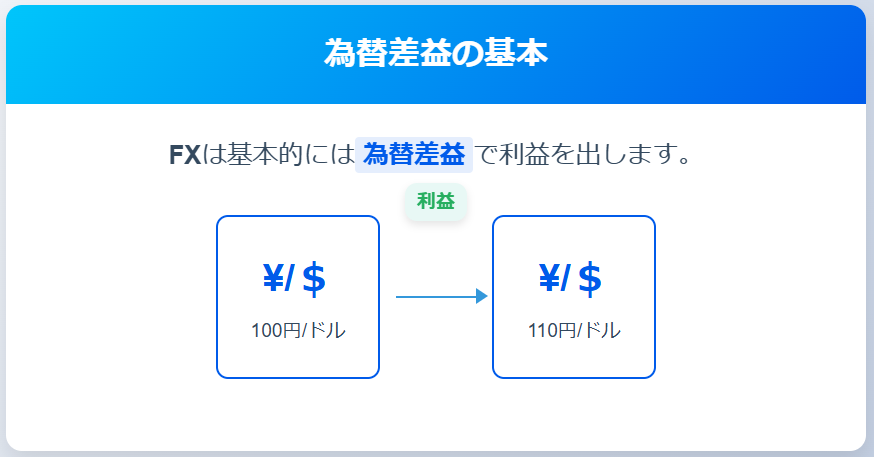

FXでは、レバレッジ取引が可能です。これは、25倍の場合、10万円の証拠金で250万円分の取引ができることを意味します。例えば、米ドル/円のレートが1ドル=150円の時、10万円の証拠金があれば、約16,666ドル(約250万円相当)までの取引が可能です。

このレバレッジ機能により、為替レートがわずかに動いただけでも、大きな利益を得られる可能性があります。

ただし、反対に予想と異なる方向に相場が動いた場合は、大きな損失となるリスクもあります。そのため、資金管理には特に注意が必要です。

株式取引の場合

購入したい株式の金額分の資金が必要となります。例えば、1株3,000円の株式を100株購入する場合、30万円の資金が必要です。

ただし、信用取引という方法を使えば、株式でもレバレッジ取引が可能です。しかし、信用取引は取引の仕組みが複雑で、追加で金利コストもかかるため、投資初心者の方にはお勧めしません。

FXならではの自動売買活用

近年のFX市場では、テクノロジーの進歩により、自動売買システムの活用が一般的になってきています。

自動売買のメリット

例えば、日中は仕事で取引に集中できない方でも、あらかじめ設定したルールに従って自動的に取引を行うことができます。

特に、実績のある自動売買ストラテジーを選んで運用できるマーケットプレイスの登場により、プログラミングの知識がない初心者でも、専門家が開発した取引手法を活用できるようになりました。取引履歴やパフォーマンスが公開されているため、自分の運用スタイルに合った戦略を選びやすいのも特徴です。

株式取引との違い

株式市場でも自動売買は技術的には可能ですが、一般的ではありません。

これは、株式市場が企業の業績や様々なニュース、市場心理など、複雑な要因の影響を受けやすいためです。

収益機会の違い(スワップvs配当)

FXと株式では、値上がり益以外の収益機会にも違いがあります。

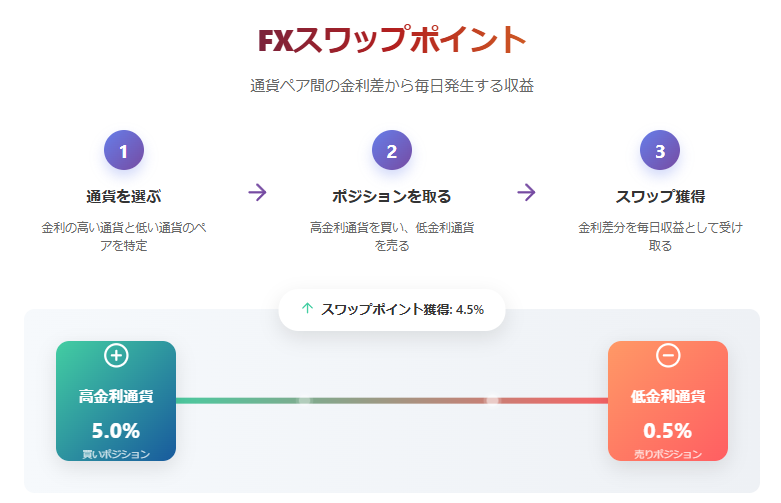

FXのスワップポイント

FXでは、通貨ペア間の金利差から生まれる「スワップポイント」という収益を得ることができます。

例えば、金利の高い通貨(高金利通貨)を買い、金利の低い通貨(低金利通貨)を売るポジションを持つと、その金利差分を毎日受け取ることができます。

具体例として、ある通貨ペアで年率5%の金利差があった場合、100万円相当の取引で年間約5万円のスワップポイントを得られる計算となります。この収入は、為替レートの変動に関係なく得られる点が特徴です。

株式投資の配当金

株式投資では、企業から定期的に支払われる配当金を受け取ることができます。配当金は通常、年2回程度支払われ、企業の業績に応じて金額が変動します。

例えば、株価3,000円の株式で年間配当が90円の場合、配当利回りは3%となります。また、一部の企業では株主優待制度を設けており、商品券やサービスの割引券などが付与されることもあります。

リスク管理と長期運用のポイント

価格変動リスクの特徴

FXと株式では、価格変動の特徴が大きく異なります。投資を始める前に、それぞれの特徴を理解しておくことが重要です。

FXの価格変動特性

FXでは、通常1日の価格変動幅は比較的小さく、例えば米ドル/円の場合、1日の変動幅は多くても1-2%程度に収まることが一般的です。

ただし、重要な経済指標の発表時や予期せぬ政治的イベントが発生した際には、急激な相場変動(ボラティリティ)が起こることがあります。

株式の価格変動特性

株式市場では、個別企業の業績や業界動向、市場全体の sentiment(センチメント)などにより、大きな価格変動が起こりやすい特徴があります。

分散投資の考え方

リスク管理の観点から、FXと株式それぞれで異なる分散投資の手法があります。

FXにおける分散投資

まず、通貨ペアの分散です。資金を複数の通貨ペアに分けることで、特定の通貨の急激な価格変動によるリスクを軽減できます。例えば、米ドル/円だけでなく、ユーロ/円やポンド/円など、異なる経済背景を持つ通貨ペアを組み合わせることで、リスクを分散することができます。

次に、取引手法の分散があります。短期売買と長期保有を組み合わせる、または自動売買システムを利用するなど、異なる取引手法を採用することで、さまざまな市場環境に柔軟に対応できます。これにより、市場の動向に左右されにくい安定した運用が可能になります。

最後に、時間分散も重要な手法です。一度に大きなポジションを取るのではなく、時間をかけて少しずつポジションを構築していくことで、一度の取引で受けるリスクを分散することができます。特に大きな市場の変動が予想される時期には、時間分散が有効なリスク管理手法となります。

このように、FX取引における分散投資は、リスクを軽減し、安定した利益を狙うための鍵となります。

株式における分散投資

株式投資では、以下のような分散方法が一般的です

業種分散は、投資ポートフォリオのリスクを軽減するための有効な方法です。異なる業種に分散投資を行うことで、特定の業界の不振や景気後退による影響を最小限に抑えることができます。

これにより、ある業界が不況に見舞われても、他の業界が好調であれば、ポートフォリオ全体の安定性を保つことができます。

また、時価総額による分散も重要な戦略の一つです。大型株、中型株、小型株といった異なる規模の企業に投資をすることで、市場環境や経済の変動に対するリスクを分散できます。

大型株は比較的安定している一方で、小型株は成長性が高いことが多いため、ポートフォリオにおけるリスクとリターンのバランスを調整することができます。

初心者が押さえるべきポイント

最後に、投資初心者の方が特に注意すべきポイントをまとめます。

FX投資を始める際の注意点

- レバレッジ管理 初めは低めのレバレッジ(例:2倍~3倍程度)から始め、経験を積んでから徐々に調整することをお勧めします。

- 損切りルールの設定 位置損失を抑えるため、あらかじめ損切りラインを決めておくことが重要です。例えば、投資額の2%を超える損失が出た場合は必ず決済するなど、明確なルールを設定しましょう。

- 情報収集の習慣化 経済指標のカレンダーをチェックし、重要イベントの前後では慎重な取引を心がけましょう。

株式投資を始める際の注意点

- 投資対象の理解 投資する企業の事業内容や財務状況を十分に理解してから投資を始めましょう。

- 長期的な視点 短期的な値動きに一喜一憂せず、企業の成長性や収益力を重視した投資を心がけましょう。

- 投資金額の管理 生活に支障のない範囲で投資を行い、必要に応じて段階的に投資額を増やしていくことをお勧めします。

FXと株式はそれぞれ異なる特徴とリスクを持っています。ご自身の投資目的やライフスタイル、リスク許容度に合わせて、適切な投資方法を選択することが重要です。

まとめ:投資初心者の第一歩を踏み出すために

FXと株式取引、それぞれの特徴を見てきましたが、「どちらが良い悪い」ではなく、ご自身の状況に合わせて選択することが大切です。以下の特徴を参考に、あなたに合った投資方法を見つけてください。

FXがおすすめな方

- 少額から始めたい

- 時間に縛られない取引を希望

- 自動売買システムに興味がある

- 短期的な取引機会を求めている

株式投資がおすすめな方

- まとまった資金がある

- 企業分析が好き

- 長期保有での資産形成を目指す

- 配当収入を重視する

投資を始める際は、まず少額から取引を開始し、取引手法やリスク管理を学びながら、徐々に取引額を増やしていくことをお勧めします。

また、投資は長期的な視点で見ることが重要です。一時的な損益に一喜一憂せず、着実な資産形成を目指していきましょう。

最後に、投資は自己責任が原則です。口座開設前に必ず取引の仕組みやリスクについて十分に理解し、無理のない範囲で取引を行うようにしましょう。