「最近のチャート、トレンドは出てるのにエントリーが遅れちゃう…」そんな悩み、ありませんか?

実は、トレンドの“勢い”を数値化してくれる便利な指標があるんです。それが「TSI(True Strength Index)」!

今回はTSIの使い方とトレードへの活用法を分かりやすく解説していきます!

TSI(True Strength Index)とは何か?

TSI(True Strength Index)とは、トレンドの“強さ”を定量的に把握するためのモメンタム系オシレーターです。

TSIの定義と特徴を理解しよう

まずTSIは、1991年にテクニカルアナリストのウィリアム・ブラウ氏が考案した指標です。最大の特徴は、価格の変動幅(モメンタム)を2段階で指数平滑移動平均(EMA)にかけることで、滑らかでノイズの少ないラインを描く点にあります。

RSI(Relative Strength Index)やMACD(Moving Average Convergence Divergence)と比べても、よりトレンドの方向性がはっきりと捉えやすく、売買のタイミングを絞り込むのに効果的です。

アドバイス

アドバイス「値動きが荒くて、RSIだと信じきれない…」そんなとき、TSIは頼れる存在になるかもしれません。

TSIの計算方法と数式を解説

TSIの魅力の一つは、その計算式にあります。少々数式は複雑に見えますが、理解しておくとインジケーターへの信頼度が格段にアップします!

まず、TSIは価格のモメンタム(Momentum)を2回指数平滑移動平均(EMA)でスムージングしたものです。

基本式は以下の通り

TSI = 100 × (EMA(EMA(モメンタム, 長期), 短期) ÷ EMA(EMA(|モメンタム|, 長期), 短期))

これをまず「長期」期間でEMA、さらにその結果を「短期」期間でEMAします。分母も同様に、モメンタムの絶対値を同じように2回EMAして算出します。

一般的な設定値は「長期:25」、「短期:13」とされており、多くのチャートツールではこれがデフォルトになっています。とはいえ、「自分のトレードスタイルに合わない気がする…」という場合は、設定を微調整することでパフォーマンスが改善されることも。

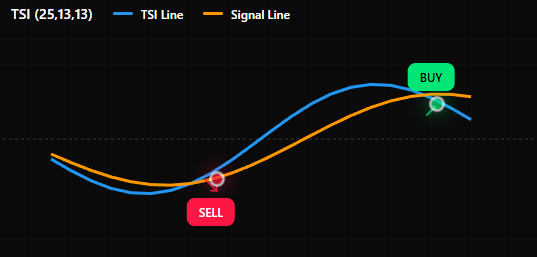

TSIのシグナルラインとのクロスで売買判断

TSIをトレードに活用する上で最も注目すべきポイントが、この「シグナルラインとのクロス」です。

アドバイス

アドバイスシンプルながら非常に効果的なエントリー&エグジットの判断材料になります。

TSIのシグナルラインとは、TSIの値をさらに一定期間、指数平滑移動平均(EMA)でスムージングしたもので、一般的には「7日EMA」や「12日EMA」がよく使われます。

このシグナルラインを、TSIが「上抜けた」ときは買いシグナル、「下抜けた」ときは売りシグナルと見なします。つまり、クロスが起きた瞬間こそが、注目すべきエントリーポイントというわけです!

例えば

- TSIがシグナルラインを上に抜けた→買いのタイミング

- TSIがシグナルラインを下に抜けた→売りのタイミング

こうしたサインは、トレンド初期の動きと重なりやすく、早めのポジション取りがしやすくなります。

ただし注意点も。横ばい相場(レンジ相場)ではダマシも増えるため、移動平均線やボリンジャーバンドと併用すると、より精度の高い判断ができるでしょう。

ダイバージェンスでトレンド転換を予測

トレンドの終焉や転換点をいち早くキャッチしたい――そんなときに注目すべきが、TSIの「ダイバージェンス」です。

具体的には以下の2つのパターンがあります。

- 強気のダイバージェンス(Bullish Divergence)

価格が下落を続けているのに、TSIが上昇し始めている場合。「そろそろ売り圧力が弱まってきているかも?」と予測できます。 - 弱気のダイバージェンス(Bearish Divergence)

価格が上昇しているにもかかわらず、TSIが下降しているとき。「買いの勢いが鈍ってきているな…」と判断されます。

このようなダイバージェンスが出現すると、トレンドが転換する可能性が高まります。特に日足や週足など長めの時間軸で観察すると、信頼度がより高くなる傾向があります。

ただし、ダイバージェンス単体ではエントリーには不十分な場合もあるため、MACDやボリンジャーバンドと組み合わせて判断するのがオススメです。

センターラインを活用したトレンド分析

TSIの値が「0」を超えるか否か――この“センターライン”が、トレンドの方向性を測る大きなヒントになります。

TSIは-100から+100の間で推移しますが、その中間点である「0ライン」が非常に重要です。なぜなら、ここを境にトレンドが「上昇か、下降か」を視覚的に判断できるからです!

- TSIが0より上:上昇トレンド中

- TSIが0より下:下降トレンド中

たとえば、「TSIがマイナス圏からプラス圏に突入!」というタイミングは、トレンド転換が起こったサインとも取れます。特に価格が移動平均線を抜けるなどの動きと重なると、信頼度もアップ!

また、0ラインを明確に割り込む動きは、「勢いを伴った下落」の兆し。ポジションの利確や損切りを検討するきっかけにもなります。

RSIやMACDと比較しても、TSIはこのセンターラインの活用が直感的でわかりやすく、「今どっちの勢力が強いのか?」をパッと把握できます。

TSIを他のインジケーターと組み合わせる

TSIは単体でも十分に有用ですが、他のインジケーターと組み合わせることで、その精度と信頼性がさらにアップします!

TSIとMACDの組み合わせ

まずは、MACD(移動平均収束拡散法)との組み合わせ。MACDもモメンタム系の指標で、TSIと同様にクロスをトリガーにした売買判断ができます。

両者が同時にゴールデンクロスを示せば、「これは本格的な上昇だな」と判断しやすくなります。

RSIとMACDの組み合わせ

次にRSI(相対力指数)。RSIが「買われすぎ(70以上)」「売られすぎ(30以下)」のラインに近づいている状態で、TSIが逆方向のクロスを見せれば、ダマシを避けられるヒントになるのです。

RSIと移動平均線の組み合わせ

さらに、移動平均線との併用も効果的。たとえば、TSIがシグナルラインを上抜けし、同時に価格が200日移動平均線を超えたなら、それは強気の相場転換シグナルとなり得ます。

TSIの時間軸別に見る有効性

TSI(True Strength Index)は、時間軸を変えることで見え方がまったく異なるインジケーターです。

デイトレーダーからスイングトレーダー、さらには中長期投資家まで、あらゆるスタイルで応用できる柔軟性が魅力です。

短期トレード(5分足〜1時間足)

短期トレード(5分足〜1時間足)では、TSIの設定値をやや短め(例:長期12、短期6)にすることで、敏感な反応を得られます。

エントリーやエグジットのタイミングをピンポイントで狙いたい時に有効です。ただし、ノイズも多くなるため、他のインジケーターとの併用が必須。

スイングトレード(日足〜週足)

スイングトレード(日足〜週足)の場合は、標準設定(長期25、短期13)がフィットします。この時間軸では、TSIの滑らかなラインがトレンド全体の“勢い”を捉えるのに役立ちます。

長期投資(週足〜月足)

長期投資(週足〜月足)では、TSIの反応は遅くなりますが、その分、ダマシが少なくなり、大きなトレンドの流れを把握するのに適しています。

このように、時間軸を変えることで、TSIの性質も変化します。

「デイトレで使ったら逆にブレすぎた…」「週足ならしっかりトレンドが見えた!」など、用途に応じて調整することが肝心です。

TSIのシグナルを過信しない

どんなに優れたインジケーターでも、過信は禁物です。TSIも例外ではなく、「これさえ見ていればOK!」と鵜呑みにしてしまうと、思わぬ損失を招く恐れがあります。

TSIはモメンタムの変化をなめらかに捉える優れた指標ですが、横ばい相場(レンジ)やボラティリティが低い相場ではダマシが多発する傾向があります。

また、「TSIがクロスしたから買おう!」という単独判断はリスクが高くなります。たとえば、上位時間軸で下降トレンドが続いている中、下位足でTSIが買いサインを出しても、その後すぐ反落する可能性があるのです。

TSIはあくまで「補助的な判断材料」として捉え、複数の根拠を持ってトレードを組み立てる。これが、安定的な運用への第一歩です。

TSI設定ミスによる分析ミスを防ぐ

TSIのパフォーマンスを最大限に引き出すには、自分に合った「設定値」を見つけることが非常に重要です。逆に言えば、設定ミスがトレード判断を大きく誤らせてしまう可能性もあります。

TSIは一般的に「長期25、短期13」で使われることが多いですが、これはあくまで“標準値”。実際には、市場の特性や個人のトレードスタイルによって最適な値は異なります。

たとえば、短期トレードでは「12,6」のように反応速度の速い設定が有利な一方、スイングや長期トレードでは「30,15」など滑らかさを重視した設定が効果を発揮します。

設定値を誤ると、以下のような問題が起こりやすくなります

- ノイズが多く、ダマシに振り回される

- シグナルが遅れ、タイミングを逃す

- 上位時間軸と整合性が取れず、混乱を招く

そこで活用したいのがバックテストです。過去チャートを使って複数の設定値でシミュレーションを行い、自分のトレードルールに最も合致するパターンを探しましょう。

多くのトレーディングプラットフォームでは、設定変更もワンタッチで可能です。

「なんだか合ってない気がする…」と思ったら、それは設定見直しのサイン。思い込みではなく、データに基づいた調整が、安定したトレードのカギを握ります!

TSIインジケーター ダウンロード

以下のボタンから、「TSI_systre.ex4」をダウンロードできます。

使い方

- ダウンロードした

TSI_systre.ex4を

MT4の「Indicators」フォルダに移動

(例:ファイル → データフォルダを開く → MQL4 → Indicators) - MT4を再起動、またはナビゲーターで「更新」をクリック

- チャートにドラッグ&ドロップして使用開始!

⚠ 注意事項

無料配布のサンプルです

商用利用・再配布は禁止とさせていただきます

本インジケーターは シストレ.COMの登録口座でご利用いただけます。

※ 認証が行われていない口座ではご使用いただけません。

TSIのよくある質問

TSI(True Strength Index)とは何ですか?

TSI(True Strength Index)は、価格変化を2段階の平滑化で処理し、ノイズを減らしながら相場の勢い(モメンタム)を測るオシレーターです。 RSIやMACDより“滑らかでダマしが少ない”のが特徴です。

TSIは何を示す指標ですか?

主に以下を判断します:

・価格の上昇/下落の勢い

・トレンドの強弱

・反転サイン(ゼロライン付近)

・モメンタムの加速/減速

トレンド方向とモメンタム両方を同時に見られます。

TSIの基本シグナルは何ですか?

代表的なシグナル:

・TSIがゼロラインを上抜け → 上昇トレンド強化

・TSIがゼロラインを下抜け → 下降トレンド強化

・TSIと価格のダイバージェンス → 反転の強い兆候

・シグナルライン(TSIのSMA)とのクロス → エントリーの補助

RSIやMACDと比べて何が優れていますか?

TSIの強み:

・価格変動を“二重平滑化”しておりノイズが少ない

・RSIよりトレンド継続を掴みやすい

・MACDより反応が滑らか

・ダイバージェンスの信頼度が高い

特に中期トレンドの判断力が高いのが大きなポイントです。

TSIのおすすめ設定は何ですか?

標準値は:

・TSI:(25, 13)

・Signalライン:7

FXではこの設定が最も安定。

より速さを求めるなら(20, 10)も人気があります。

TSIはどんな相場で強いですか?

・中期トレンドが続きやすい相場

・勢いの変化が重要な局面

・トレンドが強くなり始める初動

逆に、超レンジ相場だとやや反応が遅れますが、ダマしは少ない傾向です。

どのインジケーターと組み合わせるべきですか?

おすすめ組み合わせ:

・TSI × 移動平均線(EMA) → 方向+勢いの両方

・TSI × ボリンジャーバンド → 過熱判断が明確

・TSI × MACD → 強トレンドの裏付け

・TSI × RSI → 過熱感と勢いの違いを比較

TSIは「勢い」、MAは「方向」と役割を分けると強いです。

TSIでダイバージェンス分析はできますか?

非常に有効です。

・価格が上昇 → TSIが低下 → 上昇トレンドの弱体化

・価格が下落 → TSIが上昇 → 下落トレンドの弱体化

TSIは平滑化されているため、偽ダイバージェンスが出にくいのが特徴です。

TSIの弱点・注意点はありますか?

・レンジ相場ではサインが遅れることがある

・ゼロライン付近の小さな反転はノイズになる場合も

・反転だけでエントリーすると危険

方向性はEMAやMAで必ず確認するべきです。

初心者でもTSIを使えますか?

使えます。見るポイントは3つだけ:

1. ゼロラインの上下で方向判断

2. シグナルラインとのクロスでタイミング

3. ダイバージェンスで反転確認

「方向=TSIのゼロライン」「タイミング=クロス」というだけで実用性は非常に高いです。